1. 一般的な注意事項

「本ブログの内容は情報提供を目的としており、特定の金融商品、サプリメント、健康食品、美容製品の使用や購入を推奨するものではありません。最終的な判断はご自身の責任で行ってください。」

2. 金融に関する注意事項

「金融商品や投資に関しては、元本割れのリスクが伴います。過去の実績は将来の成果を保証するものではありません。投資に関する具体的なアドバイスや判断は、専門家に相談することをお勧めします。」

3. サプリ・健康食品に関する注意事項

「本ブログで紹介しているサプリメントや健康食品の効果には個人差があります。医薬品ではないため、治療や予防を目的としたものではありません。持病をお持ちの方やアレルギーがある方は、使用前に医師に相談してください。」

4. 美容製品に関する注意事項

「美容製品の使用には個人差があり、すべての方に効果が現れるわけではありません。使用方法や推奨量を守り、肌に異常を感じた場合はすぐに使用を中止し、専門家にご相談ください。」

5. 生成AI画像に関する注意事項

「本ブログで使用されている画像は一部生成AIにより作成されています。実在する人物や場所を示すものではありません。AIによる画像は参考として使用されており、商品の実際の外観や効果を保証するものではありません。」

6. アフィリエイトリンクに関する注意事項

「本ブログにはアフィリエイトリンクが含まれている場合があります。リンクを通じて購入された際、当サイトは紹介料を受け取ることがありますが、推奨内容に影響を与えることはありません。」

7. 法的な制約に関する明記

「本ブログは医療、法務、税務、金融の専門的なアドバイスを提供するものではありません。各分野での具体的なアドバイスが必要な場合は、専門家にご相談ください。」

株式投資を始める際に、ただ株を買えば良いと思っていませんか?

実は、投資の成功にはしっかりとした目的設定や時間軸の決定、そして適切なリスク管理が必要です。この記事では、投資初心者から中級者までを対象に、投資を成功させるためのステップを1から丁寧に解説します。

どのような目的で投資を始めるべきか、どれくらいの期間で目標を達成するのか、そして具体的にどのように投資を進めていけば良いのか。

本ブログでは、株式投資の基本から継続的に成果を上げるための実践的なアドバイスまで、投資家として成功するための知識を網羅しています。

これから投資を始めたい方や、投資のリスク管理に悩んでいる方は、ぜひこの記事を参考にして、自分の投資スタイルに合った最適な方法を見つけてください!

第1部:株式投資を始める前に知っておきたい「投資の目的」とは?

投資を始める際、最も重要なステップの一つが「目的の設定」です。

多くの投資初心者がこのステップを飛ばしがちですが、成功するためには避けて通れない要素です。

なぜ投資をするのか、どのような成果を期待しているのかを明確にすることで、自分に合った投資戦略が見つかり、結果的に安定したリターンを得られる可能性が高まります。

では、どのようにして投資の目的を設定すれば良いのでしょうか?ここでは、投資の目的を明確にするための具体的なポイントと、そのメリットについて解説していきます。

1. 投資の目的を決める意味

まず、なぜ投資の目的を設定することが重要なのでしょうか?

その答えはシンプルです。目的がなければ、投資のゴールも見えず、結果として一貫性のない行動に陥ってしまうからです。

例えば、短期的に利益を上げたいのに、長期的な視点を持つ投資をしてしまうと、目先の利益に焦ってしまい、適切な判断ができなくなります。

投資の目的を決めることで、次のようなメリットがあります。

- リスク許容度が明確になる:目的によって、どれだけリスクを取れるかが変わります。短期で資金が必要な場合はリスクを抑える必要がありますし、長期投資であれば時間をかけてリスクを分散することが可能です。

- 投資戦略の選択が容易になる:短期的なキャピタルゲインを狙うのか、長期的なインカムゲインを目指すのかによって、選ぶべき投資商品やアプローチが異なります。

- 精神的な安定が得られる:市場が変動した時、目的に基づいた行動ができると、感情的な売買に走ることなく冷静に対応できます。

2. よくある投資の目的とその設定方法

では、具体的にどのような目的を設定すれば良いのでしょうか?

投資の目的は大きく3つに分類されます。それぞれの目的に応じた設定方法と、その投資スタイルを見ていきましょう。

(1) 資産形成のための投資

多くの人が株式投資を始める際の目的が、資産形成です。

将来のために資金を増やしたい、退職後の生活資金を準備したいという場合に適した目的です。この目的を持つ人にとっては、長期的な視点が重要になります。なぜなら、長期間にわたり投資を続けることで、複利の力を活用し、資産を効率的に増やすことができるからです。

具体的な目標としては、次のような設定が考えられます。

- 老後資金を貯める:定年退職後に必要な生活費をカバーするため、毎月一定額を積み立てて投資を行う。

- 子どもの教育資金を準備する:将来の学費や留学費用など、具体的な金額と期間を設定し、その目標額に向けて投資を行う。

このような目的を設定する場合、リスクを抑えるために、インデックスファンドや長期投資向けのETFが適しています。これらの商品は分散投資がしやすく、手数料も低いため、資産形成に向いています。

(2) 資産保全のための投資

資産形成ではなく、資産を守ることが目的の場合もあります。この目的は、すでに一定の資産を持っている人が、インフレや経済不安から資産を保護するために行う投資です。ここでは、リスクをできるだけ抑えつつ、安定したリターンを目指すことが重要です。

例えば、次のような目的が考えられます。

- インフレに対する防衛策:現金を持っているだけではインフレによって価値が目減りするため、インフレに強い資産に投資する。

- 資産の安全な運用:リスクを避けつつ、一定の収益を得るために、安全性の高い債券や配当株に投資する。

この場合、リスクをできるだけ抑え、安定したリターンを得るために、債券ファンドや配当金を狙った株式投資が有効です。

(3) 収入の最大化を目指す投資

最後に、短期的な利益を追求する投資です。この目的を持つ人は、株式市場の変動を利用して、キャピタルゲイン(売却益)を狙います。ここでは、市場の動向を頻繁にチェックし、タイミングよく売買を行う必要があります。

具体的な例としては、次のような投資が考えられます。

- 短期売買での利益確保:デイトレードやスイングトレードで、短期的な価格変動を利用して利益を得る。

- 特定のテーマ株への集中投資:テクノロジー、バイオ医薬品、再生可能エネルギーなど、急成長が期待されるテーマに資金を集中させる。

この目的を持つ場合は、リスクが高い分、迅速な判断が求められるため、マーケットのトレンドを常に把握し、変動に対応できるよう準備が必要です。

3. 時間軸の設定と目的の関係

投資の目的が明確になったら、それに合った時間軸を設定することが必要です。

投資には短期、中期、長期といった時間軸がありますが、目的に応じた時間軸を選ぶことで、リスクとリターンのバランスが取れた投資が可能になります。

第2部:投資の時間軸をどう設定する?「短期」「中期」「長期」の選び方

前回の第1部では、投資の目的について詳しく説明しました。

次に重要なのが「時間軸の設定」です。目的が決まった後、その目標をどのくらいの期間で達成したいのかを考えなければなりません。時間軸の設定により、投資戦略やリスク管理が変わり、リターンの期待も異なります。

では、投資の時間軸にはどのような種類があり、それぞれどのような特長があるのでしょうか?また、投資の目的に応じた最適な時間軸の選び方を解説していきます。

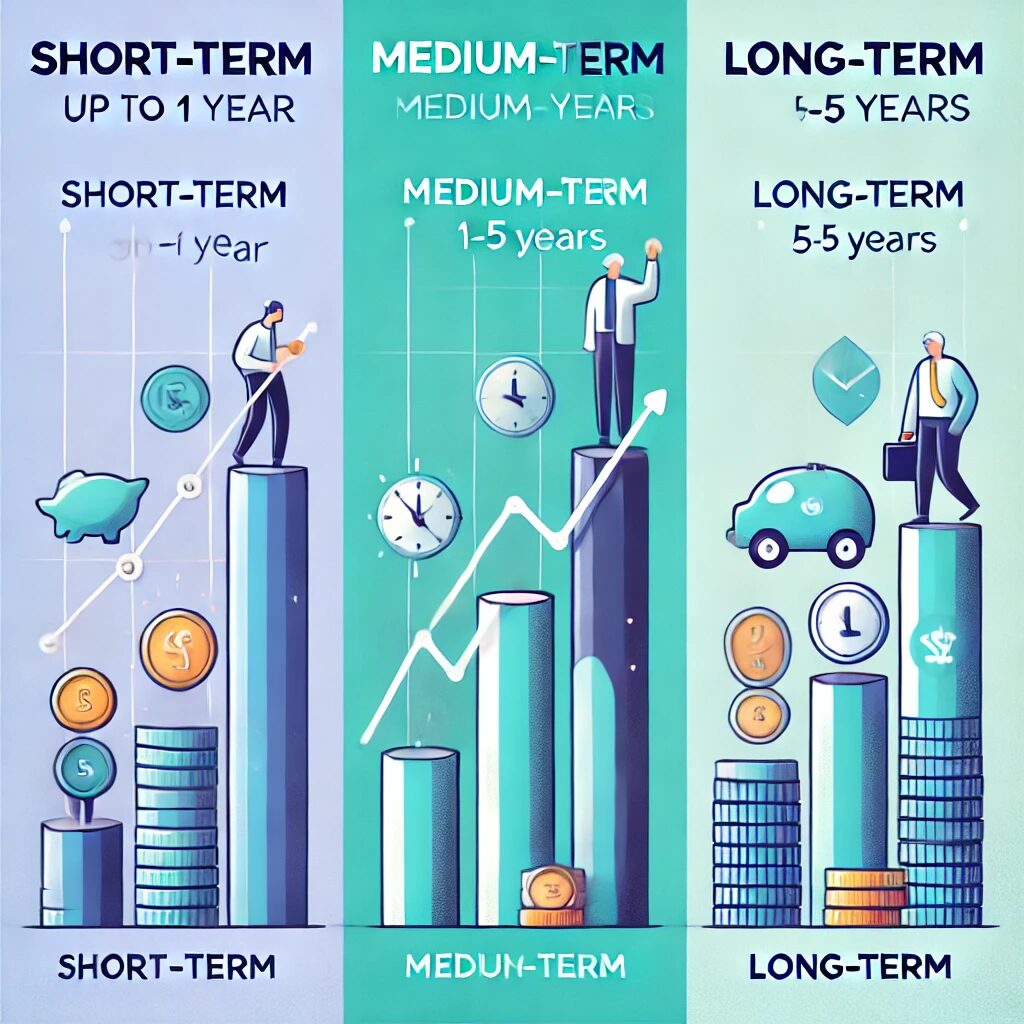

1. 短期投資(1年以内)

短期投資は、1年以内の比較的短い期間で成果を上げたい場合に適した方法です。

デイトレードやスイングトレードといった、短期的な価格変動を利用して利益を狙います。短期投資の最大のメリットは、迅速に利益を確定できる点ですが、その分リスクも高く、常に市場の動向を把握しておく必要があります。

短期投資に向いている人

- 目標:すぐに利益を得たい、資金を効率的に回転させたい

- リスク許容度:高いリスクを許容できる人

- 例:デイトレード、IPO投資、急成長株への集中投資

短期投資では、銘柄選定や売買タイミングが重要なため、マーケット情報のリアルタイム把握やテクニカル分析が求められます。初心者には少しハードルが高いですが、勉強しながらリスク管理を徹底することで、短期でも利益を狙うことは可能です。

2. 中期投資(1~5年)

中期投資は、比較的長めのスパンで利益を狙う投資スタイルです。中期的な成長を期待する企業や、一定の安定したリターンを見込める投資対象に注目します。短期投資と比べてリスクが抑えられる一方、投資成果が出るまでに多少の時間がかかることが特徴です。

中期投資に向いている人

- 目標:数年以内に大きな買い物をするための資金を作りたい

- リスク許容度:中程度のリスクを許容できる人

- 例:インデックスファンド、配当金狙いの株式投資、テーマ株投資

中期投資では、企業の成長性や産業全体の動向を見ながら投資することが大切です。特定のセクターが成長するタイミングを捉えたり、長期的に安定した業績を見込める企業に投資することで、5年程度での資産増加を目指します。

3. 長期投資(5年以上)

長期投資は、時間をかけて資産を増やしたい人に向いています。長期的に成長が期待される企業やインデックスファンドを対象とし、複利の効果を最大限に活用します。短期的な市場の変動に一喜一憂する必要がないため、比較的安定した投資スタイルといえます。

長期投資に向いている人

- 目標:老後資金や将来の大きな目標に向けた資産形成

- リスク許容度:長期でのリスクを受け入れ、安定した成長を期待する人

- 例:インデックスファンド、ETF、成長株への長期投資

長期投資の魅力は、複利の力を利用して資産を増やせることです。市場の上下を短期的に気にする必要はなく、焦らずじっくりと投資を続けることで、時間を味方につけて大きなリターンを狙います。

4. 時間軸に基づく投資戦略の決定

自分の投資目的が「短期」「中期」「長期」のどの時間軸に当てはまるかを確認したら、その時間軸に基づいて投資戦略を立てましょう。

短期投資であれば、トレンドやテクニカル分析を駆使し、こまめに利益を確定させるスタイルが重要です。中期・長期投資の場合は、銘柄の選定や投資対象のリサーチを丁寧に行い、長期間にわたり保有し続けることが鍵となります。

第3部:自分に合った投資商品の選び方とリスク管理のポイント

投資の目的と時間軸が決まったら、次に考えるべきは「どのような投資商品を選ぶか」という点です。

株式投資はもちろん、さまざまな選択肢がありますが、すべての投資商品がすべての人に合っているわけではありません。自分のリスク許容度や目的に合った投資商品を選ぶことが、長期的な成功につながります。

この章では、自分に合った投資商品を選ぶ方法と、リスクを最小限に抑えるための具体的な戦略について解説します。

1. 投資商品の種類を理解する

まずは、主な投資商品の種類について理解しましょう。株式投資だけでなく、他にも多様な選択肢があることを知っておくことが大切です。それぞれの投資商品には異なるリスクとリターンの特性があります。

株式(個別株)

株式は、企業の一部を所有する権利を購入することで、企業の成長や利益に応じたリターンを得る投資商品です。成長株やバリュー株といったタイプに分けられ、短期的なキャピタルゲイン(売却益)を狙うのか、長期的なインカムゲイン(配当)を狙うのかによって選ぶ銘柄が変わります。

- メリット:高いリターンの可能性、企業の成長を直接享受できる

- デメリット:市場の変動に大きく影響され、リスクが高い

インデックスファンド

インデックスファンドは、特定の市場インデックス(例:日経平均やS&P500)に連動するように設計された投資信託です。複数の銘柄に分散投資されており、個別株のようにリスクが高すぎることなく、長期的に安定したリターンを期待できます。

- メリット:リスク分散、低コスト、長期的な資産形成に向いている

- デメリット:個別銘柄ほどの大きなリターンは期待できない

ETF(上場投資信託)

ETFは、株式市場で取引される投資信託で、インデックスファンドと同様に、分散投資がしやすく、低コストです。リアルタイムで売買できるため、インデックスファンドよりも柔軟な運用が可能です。

- メリット:分散投資、低コスト、流動性が高い

- デメリット:短期的な市場変動に影響を受けやすい

債券

債券は、国や企業にお金を貸すことで、利息を受け取る投資商品です。株式よりもリスクが低い一方で、リターンも限定的です。インフレに強い債券や長期債など、選ぶ商品によってリスクとリターンが変わります。

- メリット:リスクが低く、安定した利息収入を得られる

- デメリット:株式に比べてリターンが低い

REIT(不動産投資信託)

REITは、複数の不動産に分散投資される投資信託で、配当金を主な収益源としています。不動産市場の成長を享受しつつ、少額から不動産投資が可能です。

- メリット:分散投資、安定した配当収入、少額での不動産投資が可能

- デメリット:不動産市場の動向に影響される

2. リスク許容度を見極める

投資商品の選択においては、自分のリスク許容度を理解することが重要です。リスク許容度とは、どれだけのリスクを受け入れられるかという個人の能力や性格によるものです。例えば、短期的な市場の変動に耐えられる人もいれば、損失が出ると不安になりすぐに売却してしまう人もいます。

リスク許容度を決める要素

- 年齢:若い人は、長期的な成長を見込んで高リスク・高リターンの投資が可能ですが、年齢が上がるにつれてリスクを抑えた投資が推奨されます。

- 投資経験:経験豊富な投資家は、リスクをコントロールする方法を理解しているため、リスクの高い投資にも挑戦できます。

- 資産状況:すでに十分な資産を持っている場合、リスクを抑えつつ安定的な運用を目指すことが望ましいです。

3. 分散投資でリスクを抑える

リスク管理の基本は、分散投資です。複数の投資商品に分散することで、個々のリスクを抑えることができます。例えば、株式と債券、国内株と海外株、不動産やコモディティ(商品)への投資を組み合わせることで、市場の変動に強いポートフォリオを構築できます。

分散投資の具体例

- 地域分散:日本株だけでなく、米国株や新興国株にも投資する。

- 資産クラス分散:株式、債券、REIT、コモディティなど、異なる資産クラスに投資する。

- 時間分散:定期的に資金を投入する「ドルコスト平均法」を使うことで、購入タイミングのリスクを抑える。

4. リスクを理解して投資を始めよう

リスクを完全になくすことは不可能ですが、リスクをコントロールする方法を知っていることで、投資の成功率を上げることができます。

分散投資を活用し、自分のリスク許容度に合った商品を選ぶことで、安心して投資を続けられるでしょう。

第4部:実際に投資を始めるためのステップと注意点

前回までに投資の目的、時間軸の設定、そして自分に合った投資商品の選び方について解説しました。

ここからは、いよいよ実際に投資を始めるための具体的なステップと、投資を進める際に注意すべきポイントについて見ていきます。

投資はただお金を投入すれば良いわけではなく、計画的かつ冷静な判断が求められます。この章では、初心者でも迷わずに進められるよう、投資開始までの基本的な流れを紹介します。

1. 投資口座を開設する

最初のステップは、証券会社に投資口座を開設することです。証券会社の選択は重要で、手数料や取引のしやすさ、サポート体制などが異なります。初心者におすすめの証券会社は、次のような基準で選びましょう。

- 手数料が低い:取引のたびに手数料がかかるため、長期的に見ると大きなコスト差が生じます。

- 取引ツールが使いやすい:直感的に使える取引ツールやアプリが提供されていると、取引がスムーズです。

- サポートが充実している:何かトラブルが発生した際、迅速に対応してくれるサポート体制があるかも確認しましょう。

口座開設には、本人確認書類や銀行口座情報が必要です。オンラインで簡単に申し込むことができ、数日で取引を開始できる証券会社も多いです。

2. 投資プランを立てる

口座を開設したら、次に考えるのは投資プランです。投資の目的や時間軸に基づいて、どの銘柄や投資商品をどれだけ購入するかを決めます。ここで大切なのは、分散投資を意識することです。先に説明したように、1つの銘柄や資産クラスに集中してしまうとリスクが高くなります。

投資プランの立て方の具体例

- 投資予算を決める:最初に投入する資金、毎月の積み立て額を決めます。無理のない範囲で始めることが大切です。

- ポートフォリオを組む:株式、債券、ETF、REITなど、異なる資産クラスをバランスよく組み合わせます。

- 定期的に見直す:市場の変動や自分のライフステージに応じて、定期的にポートフォリオを見直しましょう。

3. 少額から始める

初心者にとって、最初から多額の資金を投資するのはリスクが大きいです。したがって、最初は少額から始めることを強くおすすめします。証券会社によっては、100円から投資可能な積み立て投資など、初心者向けのサービスもあります。

少額から始めるメリットとしては、次のような点が挙げられます。

- リスクが低い:最初は失敗することもあるかもしれませんが、少額なら大きな損失になりません。

- 経験を積める:少額であっても、実際に投資を行うことで市場や銘柄選定の経験が積めます。

4. 市場の動向をチェックする

投資を始めたら、定期的に市場の動向をチェックする習慣をつけましょう。とはいえ、毎日の株価に一喜一憂する必要はありませんが、週に一度や月に一度は、自分の投資先がどのような動きをしているかを確認します。特に、ニュースや経済動向が自分の投資に影響を与える可能性がある場合は、その情報をキャッチして対応することが大切です。

市場の動向をチェックする際のポイント

- 経済ニュース:株式市場は経済の動向に大きく影響を受けます。金融政策や国際関係の変化に注意を払うことが重要です。

- 企業の業績:個別株に投資している場合は、四半期ごとの決算発表に注目し、業績が順調かどうかを確認しましょう。

- マーケットインデックス:全体の市場の動きを把握するためには、日経平均やS&P500といったマーケットインデックスを見ることが役立ちます。

5. 感情に左右されないこと

投資において最も重要な心構えは、感情に左右されないことです。株価が大きく下落したときに、慌てて売却してしまうと、損失が確定してしまいます。逆に、短期的に利益が出たからといってすぐに売却するのも、長期的な成長を見逃す原因になります。

市場は常に変動するものです。冷静に判断し、自分の投資計画に基づいて行動することが成功の秘訣です。

6. 長期的な視点を持つ

最後に、投資を成功させるためには長期的な視点を持つことが重要です。特に、株式市場は短期的には不安定ですが、長期的には成長していく傾向にあります。焦らず、しっかりと計画を立てた上で投資を続けることが、資産形成の鍵となります。

第5部:投資を継続的に成功させるための運用方法と実践的なアドバイス

ここまで、投資の目的設定、時間軸の選定、商品選び、リスク管理、そして実際に投資を始めるステップについて解説してきました。最終章となる第5部では、投資を継続的に成功させるための運用方法や、実際に成果を上げている投資家から学ぶ実践的なアドバイスについて詳しくお伝えします。

投資は一度始めて終わりではなく、継続的に運用し、適宜調整を加えていくことが求められます。ここでは、投資を長期的に成功させるために意識すべきポイントを見ていきます。

1. 定期的なポートフォリオの見直し

投資を継続的に成功させるための基本は、ポートフォリオの定期的な見直しです。市場の変動や経済状況の変化に応じて、適切にポートフォリオを調整することが重要です。

ポートフォリオ見直しの具体例

- 目標の再確認:当初の投資目的に沿った運用ができているか確認しましょう。ライフステージの変化や目標の変化に応じて、ポートフォリオを再構築する必要があるかもしれません。

- パフォーマンスの評価:一定期間ごとに、自分の投資成果をチェックし、期待通りのリターンが得られているかを確認します。特定の資産が過剰に大きな割合を占めている場合はリバランスが必要です。

- リスクの調整:リスク許容度も時間とともに変化します。年齢やライフイベントに応じて、リスクの高い資産から安定性の高い資産へシフトすることも考えましょう。

2. ドルコスト平均法の活用

投資を成功させるために、多くの投資家が採用している方法の一つがドルコスト平均法です。これは、一定の金額を定期的に投資することで、購入価格を平均化し、価格変動のリスクを抑える手法です。

ドルコスト平均法のメリット

- 価格の変動に左右されにくい:市場が上がっているときでも下がっているときでも、一定額を投資することで、価格の高い時期と低い時期の平均を取ることができます。

- 心理的負担の軽減:一度に多額の資金を投入するのではなく、少しずつ投資するため、タイミングを気にせずに継続的に投資を続けられます。

- 長期投資に適している:長期間にわたって投資を続けることで、複利の効果も享受できます。

ドルコスト平均法は、特に初心者や市場のタイミングを見極めるのが難しいと感じる人にとって、安心して投資を続けられる方法です。

3. 配当再投資戦略

もう一つの有効な戦略が配当再投資戦略です。配当金を受け取るのではなく、その配当金をさらに再投資することで、複利効果を最大化することができます。これは、長期的に資産を増やしたい人にとって非常に有効な手法です。

配当再投資のメリット

- 複利効果を活用:配当を再投資することで、元本が増え、その増えた元本がさらに配当を生むという「雪だるま式」に資産を増やすことができます。

- 長期的な成長:再投資による増加分は、長期的な資産形成において大きな差を生む可能性があります。

4. 経済動向を常に把握する

投資を続ける上で、経済や市場の動向を把握することは欠かせません。特にグローバル経済の変動や政策変更、金利の動きなどは、直接的に投資のリターンに影響を与える要因です。

経済動向に注目すべき理由

- 金融政策の変化:中央銀行の政策金利の変更や金融緩和・引き締めは、株式市場や債券市場に大きな影響を与えます。

- 世界的なリスク要因:国際情勢や貿易摩擦、地政学的リスクなども、投資先企業や市場に影響を与えることがあるため、注意しておく必要があります。

情報に敏感になりすぎる必要はありませんが、最低限の経済動向を把握し、適宜投資方針を見直すことが大切です。

5. 成功するための実践的なアドバイス

最後に、実際に投資で成功を収めている投資家たちのアドバイスを元に、実践的なポイントを紹介します。

長期的な視点を持つ

多くの成功した投資家は、短期的な市場の動きにとらわれず、長期的な成長を見据えた投資を行っています。短期的な市場の変動に惑わされず、計画に沿って投資を続けることが、最終的な成功につながります。

分散投資を徹底する

一つの資産やセクターに過度に依存せず、分散投資を徹底することがリスク管理の基本です。分散によって、一部の投資が不調でも、他の資産がそれを補う可能性があります。

冷静さを保つ

市場が大きく変動した時、感情に流されて行動しないことが重要です。冷静に状況を分析し、必要であれば計画に基づいた調整を行いましょう。

さいごに

投資は一度の成功で終わるものではなく、継続的な運用と冷静な判断が必要です。

今回のブログでは、株式投資を成功させるための基本的な考え方から、具体的な運用方法、そしてリスク管理まで幅広く解説しました。

投資の目的を明確にし、リスクを抑えながら堅実に資産を増やしていくことが、最終的な成功への近道です。焦らず、長期的な視点で投資を楽しむことが大切です。これからも、投資の知識を深めつつ、少しずつステップアップしていきましょう。

これからの投資ライフが実り多いものになりますように。幸運を祈っています!

コスパを求めて!オトバシくん!

コスパを求めて!オトバシくん!