1. 一般的な注意事項

「本ブログの内容は情報提供を目的としており、特定の金融商品、サプリメント、健康食品、美容製品の使用や購入を推奨するものではありません。最終的な判断はご自身の責任で行ってください。」

2. 金融に関する注意事項

「金融商品や投資に関しては、元本割れのリスクが伴います。過去の実績は将来の成果を保証するものではありません。投資に関する具体的なアドバイスや判断は、専門家に相談することをお勧めします。」

3. サプリ・健康食品に関する注意事項

「本ブログで紹介しているサプリメントや健康食品の効果には個人差があります。医薬品ではないため、治療や予防を目的としたものではありません。持病をお持ちの方やアレルギーがある方は、使用前に医師に相談してください。」

4. 美容製品に関する注意事項

「美容製品の使用には個人差があり、すべての方に効果が現れるわけではありません。使用方法や推奨量を守り、肌に異常を感じた場合はすぐに使用を中止し、専門家にご相談ください。」

5. 生成AI画像に関する注意事項

「本ブログで使用されている画像は一部生成AIにより作成されています。実在する人物や場所を示すものではありません。AIによる画像は参考として使用されており、商品の実際の外観や効果を保証するものではありません。」

6. アフィリエイトリンクに関する注意事項

「本ブログにはアフィリエイトリンクが含まれている場合があります。リンクを通じて購入された際、当サイトは紹介料を受け取ることがありますが、推奨内容に影響を与えることはありません。」

7. 法的な制約に関する明記

「本ブログは医療、法務、税務、金融の専門的なアドバイスを提供するものではありません。各分野での具体的なアドバイスが必要な場合は、専門家にご相談ください。」

投資を始めようとする時、最も重要なのは経済の全体像を正確に理解することです。その指針となるのが、世界の主要な経済指標です。これらの指標は、投資のタイミングやリスクを判断する際に不可欠な情報源となります。しかし、経済指標は専門用語や複雑な数値が多く、初心者には難しく感じられることも多いでしょう。

この記事では、初心者にも分かりやすく、主要な経済指標の意味やその読み方を解説していきます。消費者物価指数(CPI)や国内総生産(GDP)といったお馴染みの指標だけでなく、失業率や中央銀行の政策金利など、投資家や経済学者が注目する重要な指標を具体例を交えながら説明していきます。

このガイドを読み進めることで、あなたの投資判断がどのように経済データに基づいて改善できるのかが明確になるでしょう。特に、日々変動する経済状況の中で、どの指標に注目すべきかやそれぞれの指標が示す意味を深く理解することができるようになります。

第1部: 国内総生産(GDP)と経済成長率

経済の健康状態を理解する上で、最も基本となる指標の一つが国内総生産(GDP)です。GDPとは、一定期間内に国全体で生産された財やサービスの総額を示すもので、その国の経済活動の規模を測るために使われます。投資家にとって、GDPの変動は景気の動向や市場の未来を予測する手がかりとなるため、注目すべき指標です。

1.1 GDPの基本的な読み方

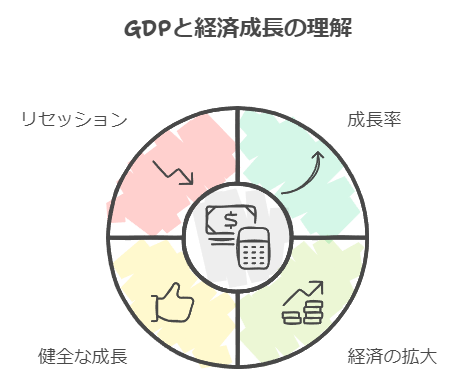

GDPは通常、年間や四半期ごとに発表されますが、単に数字だけを見てもその国の経済状況を理解するのは難しいでしょう。そこで、成長率が重要な指標となります。成長率は前年同期や前期と比べた増減を示しており、国の経済が拡大しているのか、あるいは縮小しているのかを判断できます。

たとえば、GDP成長率がプラスであれば、経済は拡大していることを示します。特に、3%以上の成長率は健全な経済成長を意味し、多くの国で好ましいとされています。一方、成長率がマイナスであれば、経済が縮小している、つまりリセッションの可能性があります。

1.2 名目GDPと実質GDPの違い

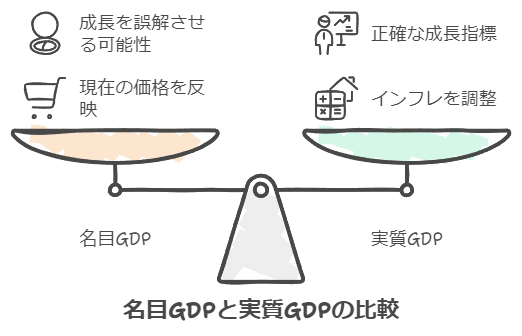

GDPには2つの重要な種類があります。それが名目GDPと実質GDPです。

- 名目GDPは、当年の市場価格で計算されたGDPです。インフレやデフレの影響を考慮せずにそのままの金額を表すため、価格変動が激しい場合には実際の経済成長を正確に反映しない可能性があります。

- 実質GDPは、インフレ率を調整したGDPです。物価変動を除いた実際の生産活動の増減を反映しており、経済成長の実質的な動きを理解するために非常に重要です。

たとえば、名目GDPが大幅に増加していても、インフレ率が同じく大幅に上昇している場合、実質GDPはほとんど変わっていないか、むしろ減少している可能性があります。そのため、投資家は必ず実質GDPに注目する必要があります。

1.3 GDP成長率が投資に与える影響

GDP成長率は、投資判断に直接的な影響を与える要因です。以下にその理由を説明します。

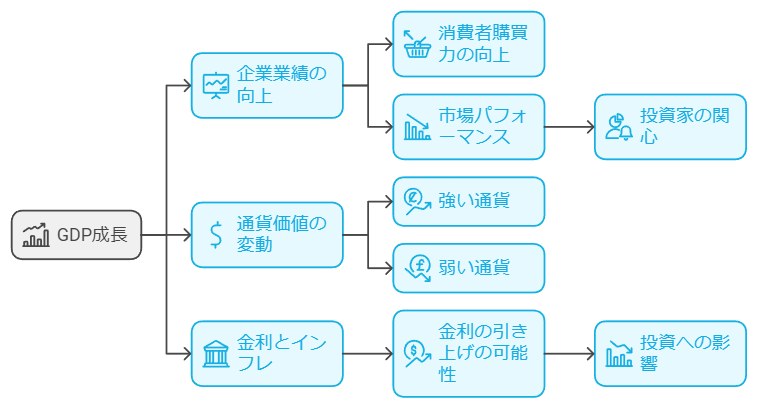

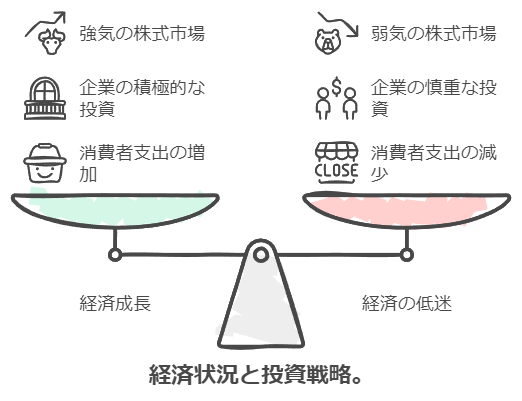

- 企業業績への影響

GDPが成長している国では、企業の売上や利益も増加しやすくなります。経済が好調であれば消費者の購買意欲も高まり、企業の収益が向上するため、株式市場全体が好調になる傾向があります。これにより、投資家は経済成長が見込まれる国の企業株を購入しようとします。 - 通貨価値の変動

GDP成長率が高い国では、その国の通貨が強くなる傾向があります。経済が好調であれば、外国からの投資も増加し、通貨の需要が高まるためです。逆に、GDPが減少している国では、通貨が弱くなり、輸入品の価格が上昇するなどの影響が出ることがあります。 - 金利とインフレの関連

経済成長があまりにも急速に進むと、中央銀行はインフレーションを抑えるために金利を引き上げる可能性があります。金利が上昇すると、企業の借入コストが増え、設備投資や新規事業の拡大が抑制されるため、株価にマイナスの影響を及ぼすことがあります。そのため、GDP成長が急加速している場合、インフレ率と金利の動向にも注視する必要があります。

1.4 事例で見るGDPの変動

実際の経済データを見てみましょう。例えば、アメリカのGDP成長率が5%に達した場合、これは経済が非常に好調であることを示します。消費者が積極的に商品やサービスを購入し、企業も積極的に投資を行っている状態です。こうした時期には、株式市場が好調で、特に内需に依存する企業が強いパフォーマンスを示すことが多いでしょう。

一方で、リーマンショックの際には、アメリカのGDP成長率が大幅にマイナスに転じ、株式市場は急落しました。このようなケースでは、経済の回復が見込めるまで投資を慎重に行うか、逆に低迷している資産を割安で購入するという判断が重要です。

1.5 GDPを活用した投資戦略

GDPを活用する際には、単に数字を追うだけではなく、経済全体の動向と連動して判断を下すことが重要です。以下は、GDPデータを利用したいくつかの投資戦略の例です。

- 成長市場への集中投資

GDP成長率が高い新興国市場では、成長ポテンシャルが大きい企業に集中投資する戦略が有効です。特にインフラや消費財セクターは、成長市場で大きな利益を生む可能性があります。 - ディフェンシブ投資

逆に、GDP成長が停滞している国では、景気に左右されにくいディフェンシブ銘柄(生活必需品や医薬品など)に投資することで、リスクを抑えつつ安定した収益を得ることができます。

第2部: 消費者物価指数(CPI):インフレの指標

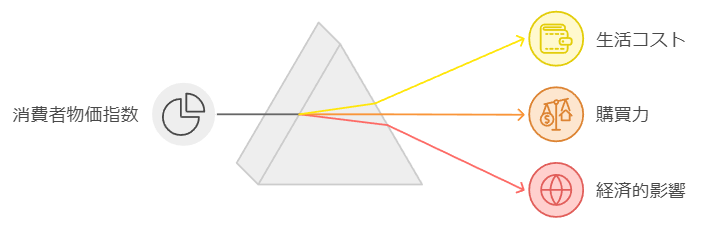

経済活動の一つの大きな側面は、物価の変動です。消費者が日常的に購入する商品やサービスの価格がどう変動しているかを把握するための指標が**消費者物価指数(CPI)**です。CPIは、インフレーションやデフレーションといった物価変動を測るために、世界中の経済分析で広く利用されている重要な経済指標です。

2.1 CPIの基本的な仕組み

CPIは、ある基準年を100とした場合の物価の水準を示し、時間が経つにつれてその基準からどの程度変動しているかを測定します。簡単に言えば、CPIが上昇すれば物価が上がり、下落すれば物価が下がっていることを意味します。消費者の視点では、CPIの上昇は生活コストの増加、つまり日常的に購入する食品やサービスが高くなることを意味します。

たとえば、CPIが前年に比べて5%上昇した場合、消費者は同じ商品に対して前年より5%高い価格を支払わなければならないことを示しています。この物価上昇が続けば、消費者の購買力が低下し、経済全体に影響を及ぼす可能性があります。

2.2 インフレーションとデフレーション

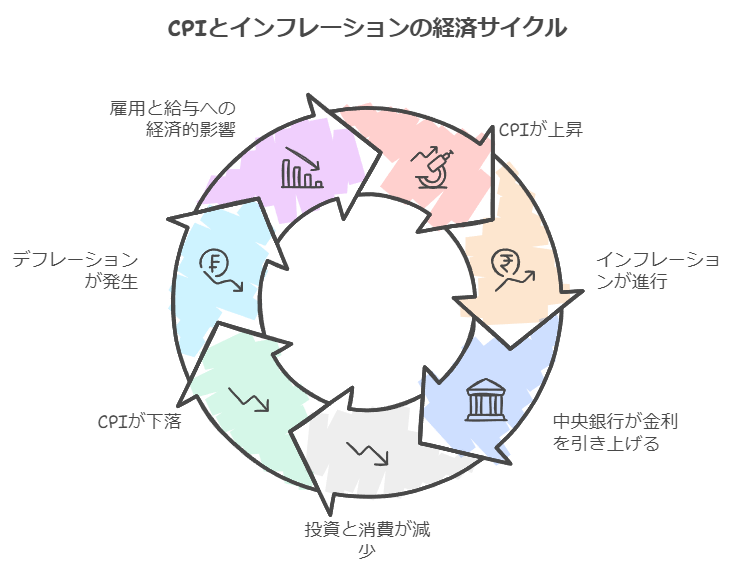

CPIが上昇するということは、インフレーションが進行していることを意味します。インフレは、経済が成長している時期に多く見られる現象で、需要が供給を上回るために価格が上昇することが一般的です。しかし、インフレが急激に進行すると、中央銀行が金利を引き上げてインフレを抑制する必要が生じるため、投資や消費に影響を与えることがあります。

一方、CPIが下落している場合、デフレーションが発生している可能性があります。デフレーションは、経済が停滞し、需要が減少することで価格が下落する現象です。消費者にとっては短期的に価格が安くなるメリットがありますが、長期的には企業の利益が減少し、雇用や給与に悪影響を及ぼすリスクがあります。

2.3 コアCPIと全体CPIの違い

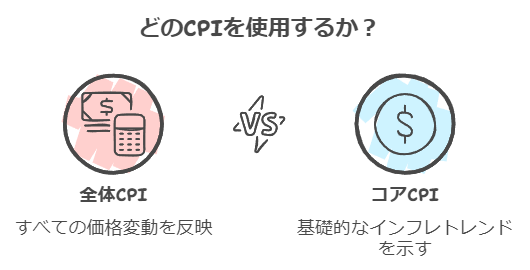

CPIには全体CPIとコアCPIという2つの種類があります。

- 全体CPIは、消費者が購入するすべての品目(食品、エネルギー、住居など)を含んだ指数です。このため、季節的な要因や短期的な価格変動が反映されやすいという特徴があります。

- コアCPIは、食品とエネルギーの価格を除いた指数です。これらの項目は季節や国際的な要因で価格が大きく変動するため、経済の本質的なインフレトレンドを把握するためにはコアCPIが使われることが多いです。

たとえば、原油価格が急騰し、全体CPIが急上昇しても、それが一時的な現象である可能性があります。そのため、投資家や経済学者は、短期的なショックを除いたコアCPIに注目し、経済の基調的な物価変動を把握します。

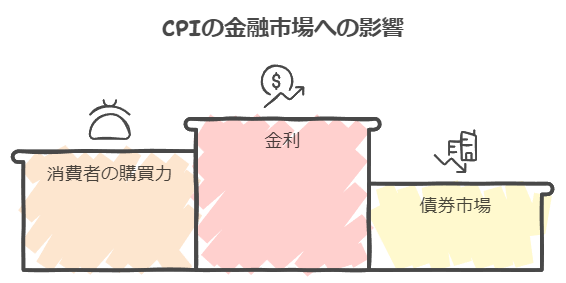

2.4 CPIと投資の関連性

CPIは、特にインフレリスクや中央銀行の金融政策を見極める際に、投資家にとって非常に重要な指標です。以下に、CPIが投資にどのような影響を与えるかを説明します。

- インフレと金利の関係

CPIが急激に上昇すると、中央銀行はインフレを抑えるために政策金利を引き上げることがあります。金利が上がると、借入コストが増え、企業の利益が圧迫されるため、株式市場にマイナスの影響を与えることが一般的です。反対に、インフレが抑えられている場合、金利は低水準に保たれ、企業が資金を調達しやすくなるため、株価の上昇要因となります。 - 消費者の購買力

CPIの上昇は、消費者の購買力を減少させる傾向があります。物価が上昇すると、消費者はより少ない商品やサービスを購入することになり、これが企業の売上に悪影響を与えます。特に消費財セクターの株式は、インフレの影響を受けやすいため、CPIの変動に敏感な市場です。 - 債券市場への影響

債券市場において、インフレは価格に直接的な影響を与えます。インフレが上昇すると、将来の債券の実質価値が低下するため、投資家は債券を売却する傾向があります。これにより、債券価格は下落し、利回りが上昇することになります。

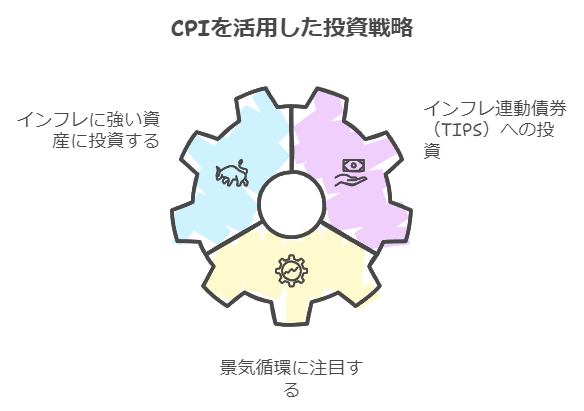

2.5 CPIを利用した投資戦略

CPIの変動をうまく利用することで、投資家はインフレリスクを回避し、より収益性の高い投資戦略を構築することができます。以下に、CPIを活用したいくつかの投資戦略を紹介します。

- インフレに強い資産に投資する

インフレが上昇している場合、価格が上がりやすい資産に投資するのが有効です。たとえば、不動産や貴金属(特に金)は、インフレが進む中で価値が上がることが多いです。また、インフレに対して強い企業、特に生活必需品やエネルギー関連企業の株式も魅力的な投資先です。 - インフレ連動債券(TIPS)への投資

インフレリスクを回避する方法の一つに、**インフレ連動債券(TIPS)**への投資があります。TIPSは、インフレに応じて元本が調整されるため、インフレが進んでも実質的な価値を保つことができる債券です。特に長期的なインフレを見込んでいる場合には、有効な選択肢となります。 - 景気循環に注目する

CPIの変動は、景気循環と密接に関連しています。景気が拡大している時期にはインフレが進む傾向があり、景気が後退している時期にはインフレが落ち着く傾向があります。したがって、景気循環を見極めて投資先を変更する戦略が有効です。

第3部: 失業率と労働市場の健康状態

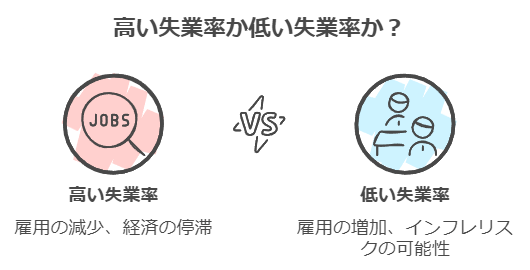

経済が健全に成長しているかどうかを判断するための指標の一つが、失業率です。失業率は、労働力人口のうち、働く意思があるにもかかわらず、職を持っていない人々の割合を示します。労働市場が健康であるかどうかを判断するために、失業率は欠かせない指標です。特に、消費者の購買力や経済の健全性に直結するため、投資家にとっても重要なデータとなります。

3.1 失業率の読み方

失業率が高ければ、企業の雇用が減少し、経済が停滞している可能性があります。逆に、失業率が低い場合、企業は新規雇用を積極的に行っており、経済が成長していると考えられます。しかし、失業率があまりにも低い場合、労働市場における人手不足が生じ、インフレが加速することもあります。つまり、失業率が低いことは必ずしも健全な経済を示すわけではなく、その裏には多くの要因が隠れています。

たとえば、アメリカでの理想的な失業率は4%から5%と言われています。これは、経済が成長しながらも、インフレが過剰に進まない水準であると考えられているからです。

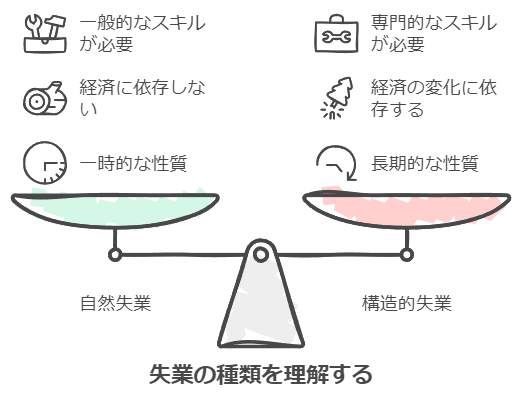

3.2 自然失業率と構造的失業

失業には、自然失業と構造的失業という2つの主要なカテゴリがあります。

- 自然失業率は、景気に関係なく常に存在する失業を指します。これは、労働市場の摩擦や、転職活動中の一時的な失業などが原因で発生するものです。たとえば、新しい仕事を探すために職を辞めた場合、その間は失業状態にありますが、これは短期的なものであり、通常の経済活動の一部と見なされます。

- 構造的失業は、経済の変化や技術革新によって、特定のスキルや産業が時代遅れになることで発生します。たとえば、AIや自動化が進む現代では、単純労働が減少し、技術的なスキルを持つ労働者が求められています。このような変化に対応できない労働者は、長期間にわたって失業状態が続く可能性があります。

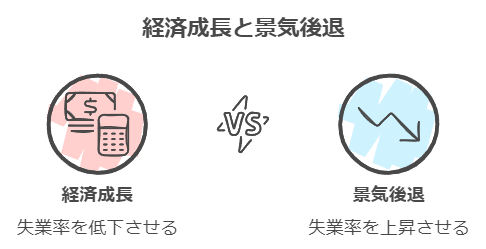

3.3 失業率と経済成長の関係

失業率と経済成長は強い相関関係にあります。一般的に、経済成長が進むと企業は生産を拡大し、新たな雇用を生み出します。その結果、失業率は低下します。一方で、経済が後退すると企業はコスト削減のために従業員を解雇し、失業率が上昇します。

このように、失業率の変動は経済の好不況を示す重要なシグナルです。特に、景気後退期には失業率が急激に上昇し、消費者の購買力が低下するため、企業の売上にも大きな影響を及ぼします。結果として、株式市場が低迷することが多く、投資家はリスク回避の姿勢を取ることになります。

3.4 失業率が金融市場に与える影響

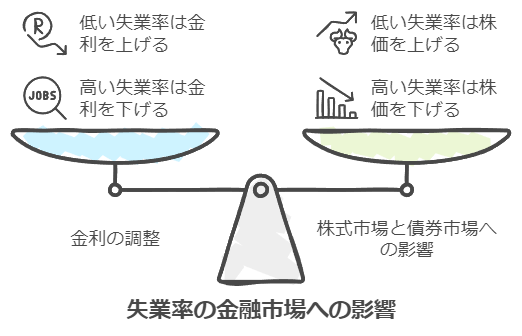

失業率が金融市場に与える影響は非常に大きいです。特に、中央銀行の金融政策にも影響を与えるため、失業率の動向は投資家にとって無視できない要素となります。

- 金利政策との関係

中央銀行は、失業率とインフレ率を見ながら金利を調整します。失業率が高いと、景気を刺激するために金利を引き下げることが一般的です。逆に、失業率が低すぎる場合は、インフレを抑制するために金利を引き上げる可能性があります。したがって、失業率の変動は金利の変動と密接に関連しており、これが債券市場や株式市場に影響を与えます。 - 株式市場への影響

失業率が高いと、消費者の購買力が低下し、企業の売上に悪影響を与えるため、株価が下落する可能性があります。特に、消費財やサービス産業に依存する企業は、失業率の上昇に敏感です。一方で、失業率が改善することで、消費が活発化し、企業の業績が向上し、株価が上昇することもあります。 - 債券市場への影響

債券市場では、失業率の上昇が金利の低下を予測させるため、債券価格が上昇する傾向があります。金利が下がると、新しく発行される債券の利回りも低くなるため、既存の債券が魅力的に映ります。その結果、投資家はリスクの少ない債券に資金をシフトさせることが一般的です。

3.5 失業率を利用した投資戦略

失業率の動向を見ながら、投資家は経済全体の状況を分析し、適切な投資戦略を立てることが可能です。以下に、失業率を活用したいくつかの投資戦略を紹介します。

- ディフェンシブ銘柄への投資

失業率が上昇する局面では、消費者が必需品に対して支出を抑えるため、景気循環に左右されにくいディフェンシブ銘柄(食品、医薬品、電力など)が安全な投資先となります。これらの企業は、景気に関係なく安定した売上を維持する傾向があります。 - 雇用統計の発表前後に注目する

毎月発表される雇用統計は、失業率の動向を確認できる重要な指標です。雇用統計が予想よりも悪ければ、市場はネガティブに反応し、株価が下落することがあります。反対に、予想よりも良い結果が出れば、株価が上昇する可能性が高まります。このタイミングを見計らって短期的な投資を行うことが戦略の一つです。

第4部: 中央銀行の政策金利と経済への影響

経済における重要な指標の一つが政策金利です。政策金利は、各国の中央銀行が決定し、経済全体の金利水準に直接影響を与えるツールとして機能します。この金利の動きは、消費者や企業の借入コストに影響を及ぼし、結果として経済成長やインフレーションを左右します。

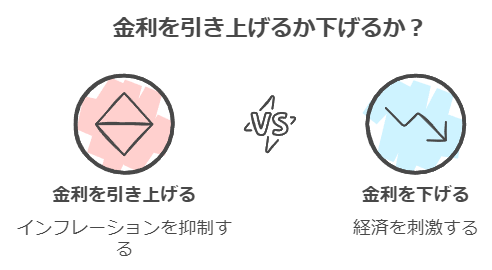

4.1 政策金利の基本

政策金利とは、中央銀行が市中銀行に資金を貸し出す際の金利であり、これが他の金利(住宅ローン、企業融資、クレジットカードなど)の基準となります。政策金利が引き上げられると、市中銀行の資金調達コストが増え、その結果として消費者や企業が借りる際の金利も上昇します。逆に、政策金利が引き下げられると、借入コストが下がり、経済活動が活発化する傾向があります。

たとえば、日本銀行やアメリカの連邦準備制度(FRB)が金利を引き上げることで、インフレーションを抑えつつも経済の過熱を防ぐことができます。一方で、金利を下げると消費や投資が増加し、景気を刺激する効果が期待されます。

4.2 金利引き上げの影響

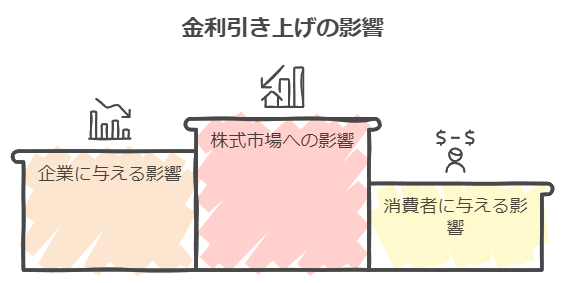

金利の引き上げは、経済全体に多くの影響を及ぼします。金利が上昇する主な理由は、インフレーションの抑制です。経済が過熱し、物価が上昇しすぎると、中央銀行は政策金利を引き上げることで、消費と投資を抑制し、インフレをコントロールします。

- 消費者に与える影響

金利が上昇すると、住宅ローンや自動車ローンの金利が高くなり、消費者は借入を控えるようになります。これにより、消費が減少し、経済の過熱を防ぐ効果があります。また、クレジットカードの金利も上昇するため、日常的な支出にも影響を及ぼします。 - 企業に与える影響

企業も同様に、金利が高くなると新規の投資や設備投資を控える傾向が強まります。借入コストが増加するため、利益率が低下し、新規事業やプロジェクトの実行が困難になります。その結果、経済全体の成長が鈍化する可能性があります。 - 株式市場への影響

金利が上昇すると、株式市場は一般的にネガティブに反応します。高金利環境では、企業の利益が圧迫されるため、株価が下落する傾向があります。また、債券の利回りが魅力的になるため、リスクの高い株式から、安全性の高い債券に投資家が資金を移動させることが多く、株式市場全体が低迷することがあります。

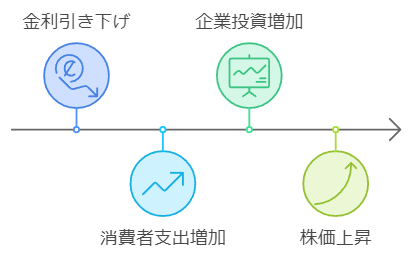

4.3 金利引き下げの影響

一方で、中央銀行が金利を引き下げると、経済活動は活発化します。金利が低下する主な理由は、景気を刺激し、失業率の低下や消費の拡大を促進するためです。

- 消費者に与える影響

金利が低下すると、住宅ローンや消費者ローンの金利が下がるため、消費者はより多くの借入を行い、支出が増加します。特に、低金利環境では住宅購入が増え、不動産市場が活性化することが多いです。また、クレジットカードの金利が下がることで、日常的な支出も増加しやすくなります。 - 企業に与える影響

企業は低金利環境では新規投資や設備投資を積極的に行います。借入コストが低いため、新しい事業やプロジェクトに資金を投入しやすくなり、経済の成長が促進されます。特に、新興企業やベンチャー企業は、低金利を活用して成長する機会が増えます。 - 株式市場への影響

金利の引き下げは、株式市場にとってポジティブな要因です。企業の借入コストが低くなり、利益率が向上するため、株価が上昇する傾向があります。また、低金利環境では、債券の利回りが低下するため、投資家はリスクの高い株式に資金を移すことが多く、株式市場が活況を呈します。

4.4 政策金利と為替市場の関係

政策金利は為替市場にも大きな影響を与えます。各国の中央銀行が金利を引き上げると、その国の通貨は強くなる傾向があります。逆に、金利を引き下げると通貨は弱くなります。

- 金利引き上げと通貨高

中央銀行が金利を引き上げると、投資家はより高い利回りを求めてその国の通貨を購入します。これにより、通貨の需要が増加し、結果としてその通貨の価値が上昇します。たとえば、アメリカが金利を引き上げた場合、ドルは強くなり、他の通貨に対して価値が上がります。 - 金利引き下げと通貨安

一方で、中央銀行が金利を引き下げると、投資家は低い利回りを避け、他の通貨に資金を移動させるため、その国の通貨は弱くなります。これは、低金利環境での投資先として他国の通貨が魅力的になるためです。

4.5 政策金利を利用した投資戦略

政策金利の変動を予測することで、投資家は効果的な投資戦略を立てることができます。以下に、政策金利を活用したいくつかの戦略を紹介します。

- 高金利通貨への投資

政策金利が高い国の通貨に投資することで、利回りの高い資産に資金を投じることができます。特に、FX(外国為替証拠金取引)では、高金利通貨に投資し、スワップポイント(利子)を得る戦略が一般的です。 - 低金利環境での株式投資

低金利環境では、株式市場が活況を呈することが多いため、特に成長株やベンチャー企業への投資が有望です。借入コストが低いため、企業が新しいビジネスに資金を投入しやすくなるからです。

第5部: 貿易収支と国際経済関係

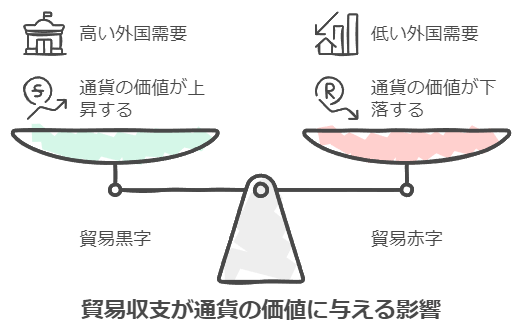

国の経済状態や通貨の価値を理解する上で、貿易収支は重要な指標の一つです。貿易収支は、ある国が他国に輸出した商品の金額と、輸入した商品の金額の差を示す指標です。この差が黒字の場合は、輸出が輸入を上回っていることを意味し、赤字の場合は輸入が輸出を上回っていることを示しています。

5.1 貿易収支の基本

貿易収支は、国際経済関係を測定するための重要な指標であり、特に通貨の価値に影響を与える要素として知られています。貿易収支が黒字であれば、その国は他国から多くの資金を得ていることになり、その国の通貨の需要が高まるため、通貨の価値が上昇する傾向があります。逆に、貿易収支が赤字であれば、その国は多くの資金を他国に流出させていることを意味し、通貨の価値が下落する可能性があります。

たとえば、日本が大きな貿易黒字を持っている場合、輸出企業が海外から得る外貨を円に交換するため、円の需要が高まり円高が進むことがあります。一方で、アメリカが大きな貿易赤字を抱えている場合、ドルが海外に流出し、ドル安が進むことが一般的です。

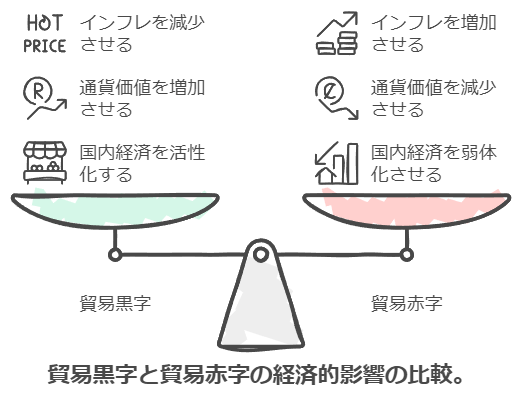

5.2 貿易黒字と貿易赤字

貿易黒字は、輸出が輸入を上回る状態を指します。貿易黒字が大きい国では、他国からの収益が増加し、国内経済が活発化する傾向があります。特に、輸出主導型の経済では、貿易黒字が経済成長の原動力となります。

一方、貿易赤字は、輸入が輸出を上回る状態です。貿易赤字が続くと、その国の通貨が弱くなる傾向があり、通貨の価値が下落することで、インフレや外国からの資本流入の減少など、経済にマイナスの影響を及ぼすことがあります。

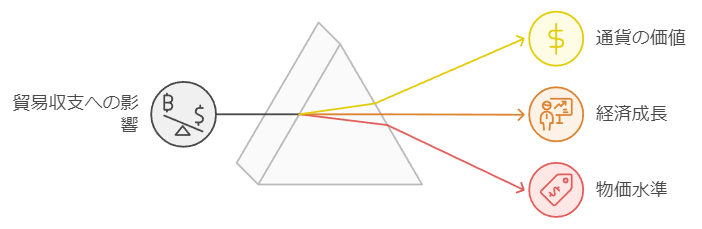

5.3 貿易収支が経済に与える影響

貿易収支は、国内外の経済活動に大きな影響を与えます。以下に、貿易収支の変動がどのように経済に影響を与えるかを説明します。

- 為替相場への影響

貿易収支が黒字の場合、輸出企業が外貨を国内通貨に変えるため、国内通貨の需要が高まり、通貨高が進む傾向があります。逆に、貿易赤字が大きくなると、輸入が増加し外貨の需要が増えるため、国内通貨の価値が下落することがあります。たとえば、アメリカが貿易赤字を抱えている場合、ドルが海外に流出し、ドル安が進むことが多いです。 - 経済成長への影響

貿易黒字が拡大する国では、輸出産業が活発化し、雇用や生産が増加します。特に、製造業や輸送業が大きく恩恵を受けることがあります。逆に、貿易赤字が拡大すると、国内産業が縮小し、経済成長が鈍化する可能性があります。 - 物価への影響

通貨高が進むと、輸入品が安くなるため、消費者はより安価に商品を購入できるようになります。これにより、インフレ率が抑制される傾向があります。反対に、通貨安が進むと輸入品の価格が上昇し、インフレが加速するリスクがあります。

5.4 貿易収支と投資戦略

貿易収支の変動を活用した投資戦略は、特に為替市場や株式市場で重要な役割を果たします。以下に、貿易収支を利用したいくつかの投資戦略を紹介します。

- 通貨取引における戦略

貿易黒字が拡大する国の通貨は、強くなる傾向があります。そのため、黒字国の通貨に投資し、為替差益を狙う戦略が有効です。たとえば、日本やドイツのような輸出主導型経済では、貿易黒字が増加すると円やユーロの価値が上がるため、これらの通貨を保有することで利益を上げることが可能です。 - 輸出関連株への投資

貿易黒字が増加する国では、輸出産業が成長します。特に、自動車や電子機器などのグローバル市場で競争力のある企業は、貿易黒字の恩恵を受けて株価が上昇する傾向があります。輸出関連株への投資は、貿易黒字が拡大する局面で効果的です。 - インフレ対策としての貿易赤字の活用

一方、貿易赤字が拡大する国では、通貨安が進むため、輸入品の価格が上昇し、インフレが加速する可能性があります。こうした場合、インフレに強い資産(例えば、不動産やインフレ連動債券)に投資することで、リスクを回避することができます。

5.5 貿易摩擦と経済への影響

貿易収支が長期的に赤字となると、貿易摩擦が発生することがあります。これは、特定の国が不公正な貿易慣行を行っていると見なされ、関税や非関税障壁などの貿易制限が導入されることを指します。貿易摩擦は、短期的には特定の産業を保護する効果があるかもしれませんが、長期的には国際経済に悪影響を与えることが多いです。

たとえば、2018年にアメリカと中国の間で発生した貿易摩擦は、両国間の輸出入に大きな影響を与え、世界経済全体にも不安定さをもたらしました。関税が引き上げられると、消費者はより高価な商品を購入しなければならず、結果として経済成長が鈍化するリスクがあります。

さいごに

今回のブログでは、世界の主要経済指標について、初心者でも理解しやすいように詳しく解説しました。GDP(国内総生産)、CPI(消費者物価指数)、失業率、中央銀行の政策金利、そして貿易収支といった重要な指標を読み解くことで、経済全体の動向をより正確に理解することができるようになります。

これらの指標は、私たちの生活や投資に直結する要素であり、適切な判断を下すために欠かせません。特に、投資家にとっては、これらの指標を活用して市場の動向を予測し、適切なタイミングで資産を運用することが成功のカギとなります。

最後に、経済は常に変化しています。最新の経済指標を定期的にチェックし、常にアップデートされた情報をもとに判断することが重要です。この記事が、経済指標を理解するための一助となり、今後の投資やビジネスに役立てられることを願っています。

コスパを求めて!オトバシくん!

コスパを求めて!オトバシくん!