1. 一般的な注意事項

「本ブログの内容は情報提供を目的としており、特定の金融商品、サプリメント、健康食品、美容製品の使用や購入を推奨するものではありません。最終的な判断はご自身の責任で行ってください。」

2. 金融に関する注意事項

「金融商品や投資に関しては、元本割れのリスクが伴います。過去の実績は将来の成果を保証するものではありません。投資に関する具体的なアドバイスや判断は、専門家に相談することをお勧めします。」

3. サプリ・健康食品に関する注意事項

「本ブログで紹介しているサプリメントや健康食品の効果には個人差があります。医薬品ではないため、治療や予防を目的としたものではありません。持病をお持ちの方やアレルギーがある方は、使用前に医師に相談してください。」

4. 美容製品に関する注意事項

「美容製品の使用には個人差があり、すべての方に効果が現れるわけではありません。使用方法や推奨量を守り、肌に異常を感じた場合はすぐに使用を中止し、専門家にご相談ください。」

5. 生成AI画像に関する注意事項

「本ブログで使用されている画像は一部生成AIにより作成されています。実在する人物や場所を示すものではありません。AIによる画像は参考として使用されており、商品の実際の外観や効果を保証するものではありません。」

6. アフィリエイトリンクに関する注意事項

「本ブログにはアフィリエイトリンクが含まれている場合があります。リンクを通じて購入された際、当サイトは紹介料を受け取ることがありますが、推奨内容に影響を与えることはありません。」

7. 法的な制約に関する明記

「本ブログは医療、法務、税務、金融の専門的なアドバイスを提供するものではありません。各分野での具体的なアドバイスが必要な場合は、専門家にご相談ください。」

株式投資を始める際、利益を最大化するだけでなく、税金や法規制に対する正しい理解が必要不可欠です。

売却益や配当金には税金がかかり、法規制を守らない投資行為にはリスクが伴います。しかし、適切な税制優遇制度やリスク管理の手法を理解することで、投資のパフォーマンスを最適化することが可能です。

この記事では、税金や法規制の基本を押さえつつ、税負担を最小限に抑えるための戦略やリスクを管理するための具体的な方法をわかりやすく解説します。初心者の方にもわかりやすいように、実践的なアドバイスを交えながら、株式投資の重要なポイントを徹底解説していきます。

第1部:株式投資の基礎と税金の仕組みを理解する

株式投資は、多くの人にとって資産形成の重要な手段の一つです。

しかし、利益を得るためには税金や法規制に対する正しい理解が必要不可欠です。この記事では、株式投資に関連する税金の仕組みとその法規制について、初心者向けに解説します。

1. 株式投資における基本的な税金の種類

株式投資では、利益が発生するたびに税金が課されることを忘れてはいけません。

特に重要なのは、キャピタルゲイン(売却益)と配当金に対する税金です。

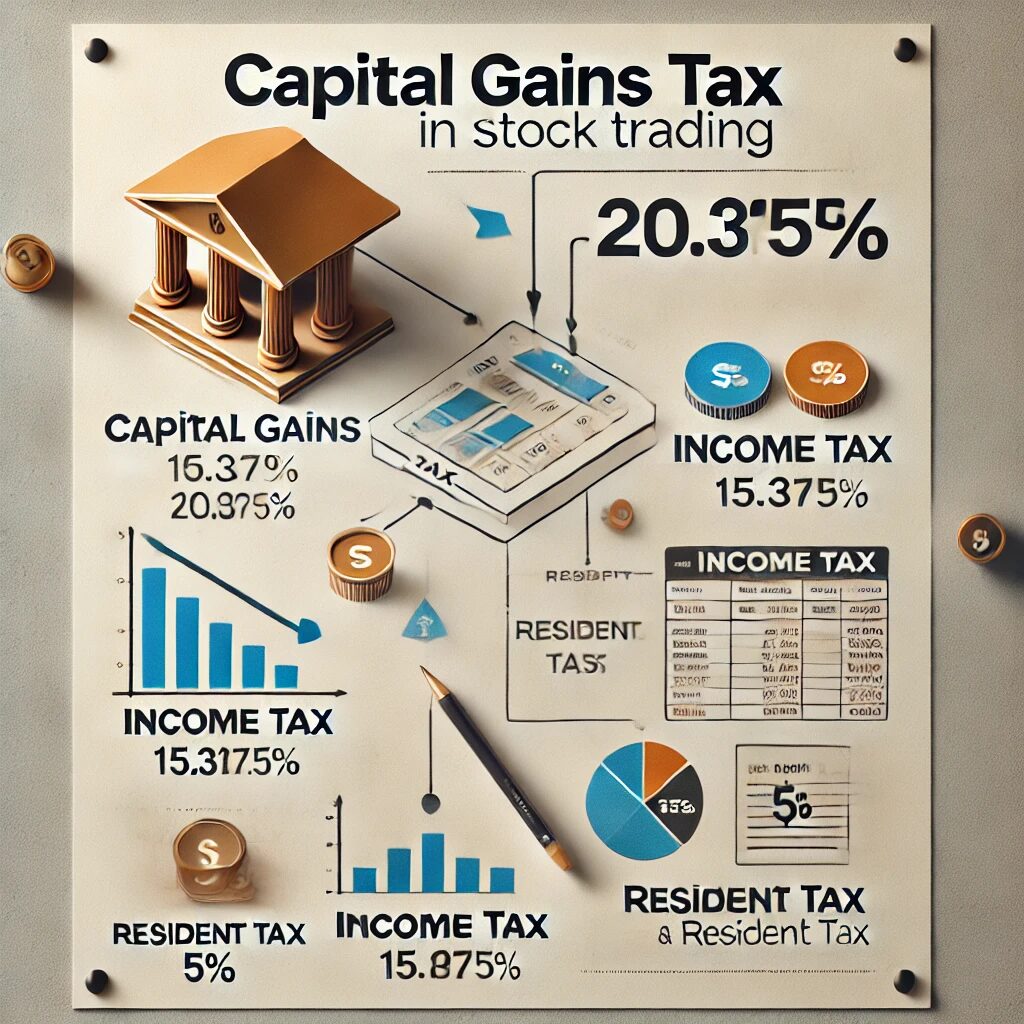

- キャピタルゲイン課税:株を購入して売却する際に利益が出た場合、その利益に対して課税されます。日本では、売却益に対して一律20.315%の税金(所得税15.315%+住民税5%)がかかります。この税率は証券口座での売買や、国内外の株式で共通です。

- 配当金課税:企業が株主に支払う配当金にも税金がかかります。配当金の受け取り時には、同様に20.315%が源泉徴収されます。これは自動的に控除されるため、個別に支払う手間はありません。

株式投資を続ける中で、こうした税金の理解は、利益を最大化するために重要なポイントとなります。

2. 特定口座を使った税金の自動計算

株式投資を行う際、証券口座の設定が重要です。特に、特定口座を利用することで、税金の計算や申告が自動化され、投資家にとって大きなメリットがあります。

- 特定口座(源泉徴収あり):売却益や配当金にかかる税金が自動的に計算され、証券会社が納税を代行します。確定申告の必要がないため、手続きが簡素化されます。

- 特定口座(源泉徴収なし):税金の計算は自動で行われますが、納税は投資家が自ら行う必要があります。確定申告が必要な場合もあるため、特に副業や複数の収入源を持つ投資家に適しています。

特定口座の利用は、税金の煩雑さを軽減するため、初心者にもおすすめです。

3. NISAやiDeCoを活用して税負担を軽減

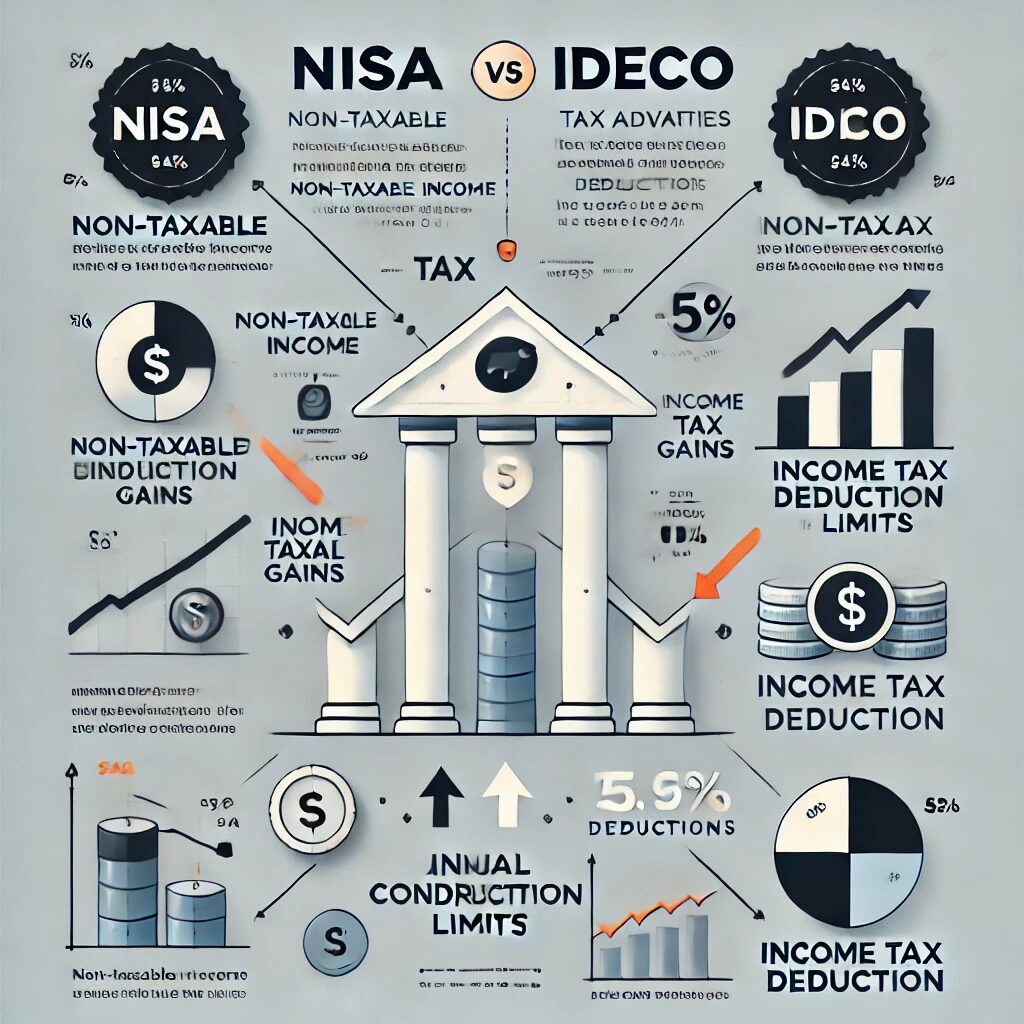

株式投資においては、利益を最大化するために税負担を軽減する方法も重要です。これには、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)の活用が挙げられます。

- NISA(一般NISA・積立NISA):NISA口座を通じて投資を行うと、一定の投資枠内で得た利益や配当金が非課税となります。通常の株式売買で発生する税金を回避できるため、税制優遇措置を活用することで資産形成を効率的に進めることが可能です。新制度の導入により、年間360万円までの投資が非課税枠に入る予定です。

- iDeCo:個人型確定拠出年金制度であるiDeCoは、年金としての積立を行いながら、節税効果を享受できます。掛金が全額所得控除されるため、所得税や住民税の負担が軽減され、老後の資産形成にも役立ちます。

これらの制度は、税負担を抑えつつ、資産を効率的に増やすための強力なツールです。

4. 株式投資の損益通算と繰越控除

投資にはリスクがつきものであり、損失が出ることもあります。しかし、株式投資においては、損失を税務上の利益と相殺することが可能です。

- 損益通算:1年間に出た株式売却の損失は、同じ年に得た売却益や配当金と相殺できます。これにより、納めるべき税金が減少します。

- 繰越控除:損失が発生した場合、3年間にわたりその損失を繰り越し、将来の利益と相殺することができます。これにより、長期的な投資戦略を取りながら、損失を有効活用することが可能です。

株式投資を行う際には、こうした税務上の制度を理解し、賢く運用することで、リスクに対処しながら利益を最大化することができます。

5. 海外株式投資と税金の違い

国内株式だけでなく、海外株式にも投資することが一般的になっています。しかし、海外株式に対する税金の取り扱いには注意が必要です。

- 現地での源泉徴収:海外株式の配当金には、現地国で税金が課されることが一般的です。たとえば、米国株では配当金に対して10%の源泉徴収が行われます。

- 外国税額控除:日本と他国との間にある租税条約を利用して、二重課税を回避するために、外国で支払った税金を日本の税金から控除することが可能です。これにより、国内外での税負担を最小限に抑えることができます。

海外株式を活用する際には、こうした税制の違いを理解し、適切に対応することが重要です。

まとめ(第1部)

株式投資を始める上で、税金の仕組みを理解することは欠かせません。キャピタルゲインや配当金に対する課税、特定口座やNISA、損益通算といった要素を活用することで、より効率的に資産を増やすことができます。次の章では、株式投資における法規制やリスク管理について詳しく解説します。

第2部:株式投資の法規制とリスク管理

株式投資は利益を得るための素晴らしい手段ですが、法規制に従いリスクをしっかりと管理することが非常に重要です。

規制を無視した投資行為は、深刻なペナルティや法的トラブルにつながる可能性があります。また、リスク管理を怠ると、大きな損失を被るリスクもあります。

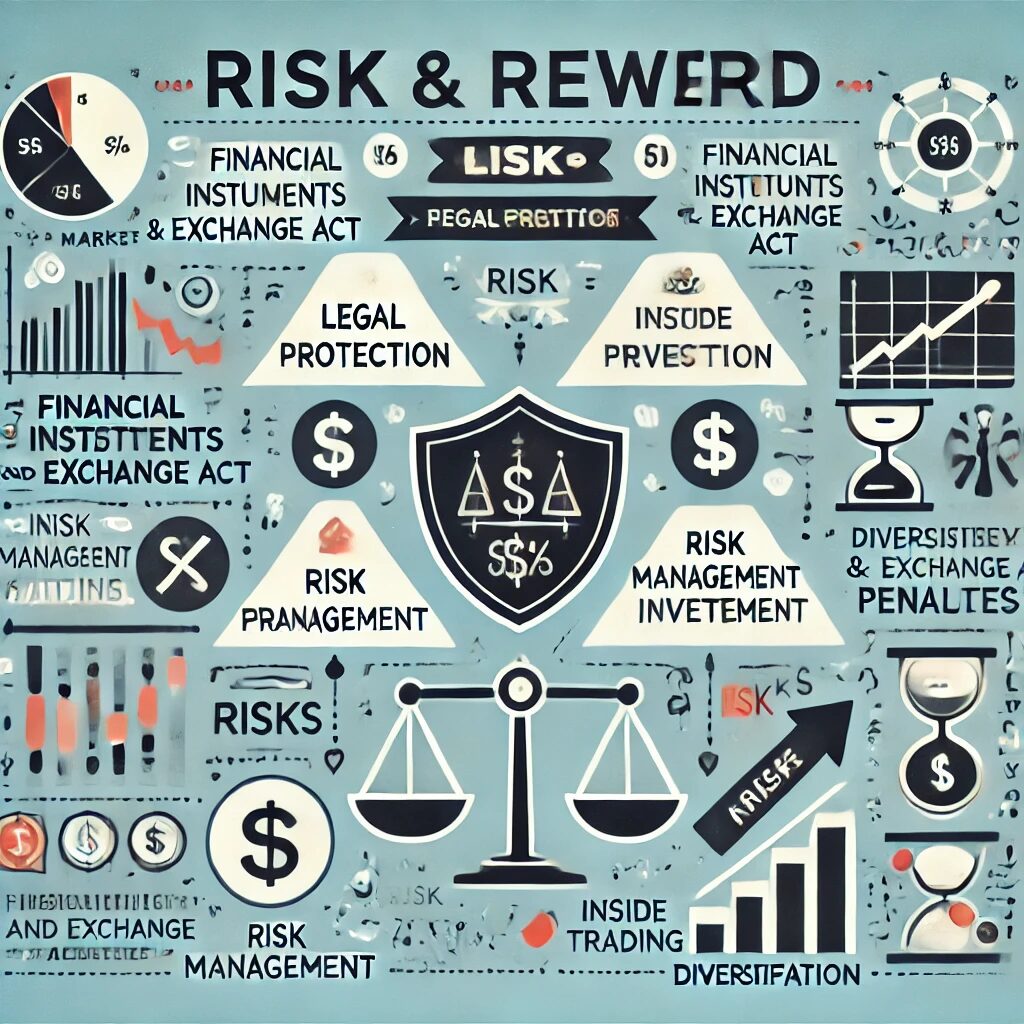

1. 金融商品取引法とは?

日本では、株式投資に関してさまざまな法律が適用されていますが、最も基本的なものは金融商品取引法です。この法律は、証券取引を監視し、投資家を保護するためのものです。特に次のような点が重要です。

- 適正な情報開示:企業は投資家に対して、経営状況や財務状況を適正に開示する義務があります。これにより、投資家は信頼できる情報をもとに投資判断を行うことができます。

- 不正取引の禁止:インサイダー取引や相場操縦などの不正行為は厳しく禁止されています。これらの違反行為に関与した場合、罰金や懲役などの重い刑罰が課されます。

2. インサイダー取引とそのリスク

インサイダー取引とは、公開されていない重要な企業情報を利用して株式を売買し、利益を得る行為を指します。これは明確に違法とされており、金融商品取引法によって厳しく規制されています。

例えば、企業の役員や従業員が公開前の決算情報をもとに株式を売買することは、インサイダー取引に該当します。このような行為が発覚した場合、以下のようなリスクがあります。

- 法的制裁:インサイダー取引に関与した場合、罰金や懲役などの刑罰が科されます。

- 信用の失墜:違法取引に関与することで、個人としての信用や企業の信頼も大きく失われます。

3. リスク管理の重要性

株式投資では、リスク管理が非常に重要です。いくら高いリターンを狙っても、リスクをコントロールできなければ、資産を失う可能性が高くなります。リスク管理の基本は、以下のような方法があります。

- 分散投資:1つの銘柄に全ての資産を投入するのではなく、複数の銘柄に分散して投資を行うことでリスクを分散します。これにより、1つの銘柄が値下がりしても、全体のポートフォリオが大きな損失を被ることを防ぎます。

- 定期的な見直し:投資環境や自身の資産状況が変化するたびに、ポートフォリオを見直すことが必要です。市場の動向や自身のリスク許容度を考慮しながら、適切な調整を行うことがリスク管理の基本です。

- ヘッジ戦略:リスクを減少させるためのヘッジ戦略を取り入れることも有効です。例えば、株式と逆の値動きをする資産(ゴールドなど)を保有することで、リスクを抑えることができます。

4. レバレッジ取引のリスク

レバレッジ取引は、少ない資金で大きな取引を行うことができるため、高いリターンを狙う投資家に人気があります。しかし、その分リスクも大きくなります。特に、価格変動が激しい銘柄でレバレッジ取引を行う場合、思わぬ損失を被る可能性があります。

- 証拠金の追加:レバレッジ取引では、相場が逆に動いた場合、追加の証拠金を求められることがあります。十分な資金がない場合、強制的にポジションを決済されるリスクもあります。

- 損失拡大:レバレッジをかけることで利益を拡大できますが、同時に損失も拡大します。資産運用の一部として適切に利用しないと、大きな損失を招く危険性があります。

5. 法的に安全な投資を行うために

株式投資を行う際、法的な規制を順守することが大前提です。不正行為に関与しないよう、情報収集や売買のタイミングには慎重さが求められます。また、証券会社選びも重要です。信頼できる証券会社を選ぶことで、法規制に沿った適正な取引を行うことができます。

また、金融庁や証券取引所の最新のガイドラインや法改正を定期的にチェックし、自分の取引が常に法的に問題ないか確認することが重要です。

まとめ(第2部)

株式投資には、法規制とリスク管理の理解が欠かせません。金融商品取引法の基本的な理解とリスクをコントロールするための手法を取り入れることで、長期的な資産形成が可能になります。次の章では、具体的なリスク軽減の方法についてさらに深掘りしていきます。

第3部:税金を最小化する戦略と法的に優遇される制度

株式投資を行う上で、税金は避けて通れない問題です。

しかし、法的に認められた制度や戦略をうまく活用することで、税負担を大きく軽減できることをご存じでしょうか?ここでは、税金を最小化するための具体的な方法や、法的に優遇される制度を紹介していきます。

1. NISA(少額投資非課税制度)を活用する

まず、最も一般的かつ効果的な方法として挙げられるのが、NISA(少額投資非課税制度)の活用です。NISA口座を利用することで、一定額までの投資利益や配当金が非課税となり、通常の口座よりも大幅に税負担が軽減されます。

- 一般NISA:年間120万円までの投資枠があり、その投資から得られる利益は最大5年間非課税となります。

- 積立NISA:年間40万円までの投資額が非課税となり、投資期間は最長20年間と長期の資産形成に向いています。

NISA口座は非課税のメリットがあるため、初心者から上級者まで多くの投資家に利用されています。また、2024年には新しいNISA制度が導入され、年間360万円の投資が非課税枠に含まれる予定です。これにより、さらに多くの投資家が税制優遇の恩恵を受けることが期待されています。

2. iDeCo(個人型確定拠出年金)で老後資産を築く

iDeCo(個人型確定拠出年金)は、老後資産を形成するための制度であり、税制上のメリットが大きいです。iDeCoの最大の特徴は、掛金が全額所得控除される点です。これにより、所得税と住民税の負担が軽減され、さらに運用益も非課税となります。

- 所得控除の恩恵:年間の掛金は全額が所得控除の対象となるため、例えば所得税率20%の人が年間24万円を拠出すれば、約4.8万円の節税効果が期待できます。

- 運用益の非課税:運用益も通常の投資にかかる税金が発生しません。これにより、長期的に運用することで大きなメリットを享受できます。

iDeCoは年金制度の一部として運用され、60歳まで引き出せないという制約はあるものの、老後資産を計画的に形成したい方には強力なツールです。

3. 株式の損益通算を活用する

株式投資で損失が出た場合でも、その損失を損益通算によって他の利益と相殺することができます。例えば、ある銘柄で100万円の損失が出た場合、他の銘柄で100万円の利益が出た場合に、損益を相殺することで税金を払わずに済みます。

さらに、繰越控除を利用すれば、翌年以降の利益と相殺することも可能です。損失は最長で3年間繰り越すことができるため、大きな損失が発生した年でも、翌年以降の利益と相殺することで税負担を軽減できます。

4. 海外株式の税金対策

国内株式と異なり、海外株式には現地国での源泉徴収税がかかることが一般的です。しかし、日本と他国との租税条約を利用することで、二重課税を避けることができます。

- 外国税額控除:海外で支払った税金を、日本での税額から控除することができます。例えば、米国株で配当金に10%の税金がかかった場合、日本での課税分からその分を控除することができ、二重課税を回避します。

海外株式に投資する際には、このような税制をしっかりと把握しておくことが重要です。税金のルールを理解していれば、海外投資の魅力を最大限に活用することができます。

5. 高配当株の長期保有による節税効果

高配当株を長期的に保有することも、効果的な節税手段となります。配当金は課税対象となりますが、長期にわたり安定した配当を受け取ることで、トータルのリターンを高めつつ、売却益に対する課税を先延ばしにすることができます。

例えば、配当利回りが高い株式を購入し、その配当金を再投資することで、複利の力を活かした資産形成が可能です。配当金の再投資はNISA口座を活用することで、非課税の枠内で運用し続けることもできます。

まとめ(第3部)

税金を最小化するためには、法的に優遇される制度や損益通算などの戦略を理解し、計画的に活用することが重要です。特にNISAやiDeCoは強力な節税ツールであり、長期的な資産形成に欠かせません。次の章では、具体的な投資戦略を踏まえた実践的なアドバイスを提供していきます。

第4部:株式投資におけるリスクと税金のバランスを取る戦略

株式投資で成功するためには、利益を最大化するだけでなく、リスクを適切に管理し、税金を最小限に抑えることが重要です。

ここでは、株式投資におけるリスクと税金のバランスを取るための具体的な戦略を解説します。

1. 長期投資と税金の関係

株式投資における税金を抑えるために有効な戦略の一つが、長期投資です。

短期売買では頻繁に利益が発生し、その都度税金が課されますが、長期保有することで、利益を先送りにし、税負担を遅らせることができます。

- 長期保有のメリット:長期間株を持ち続けることで、株価が上下しても最終的に大きな利益を得る可能性が高くなります。また、利益が確定するまで税金が発生しないため、時間をかけて複利効果を活かすことができます。

- NISAやiDeCoの併用:これらの長期投資をNISAやiDeCoと併用することで、さらに税金を抑えつつリターンを高めることができます。

長期投資は、株価の変動に動じずに安定した資産形成を行いたい人にとって非常に効果的な戦略です。

2. 配当金を活用した再投資戦略

配当金を受け取る場合、その配当金にも税金がかかりますが、配当金の再投資を行うことで、資産を効率よく増やすことが可能です。特に、長期的な複利効果を活かすためには、再投資が強力な手段となります。

- 配当金再投資のメリット:受け取った配当金をそのまま新たな株式に再投資することで、複利効果を得られます。また、NISA口座を活用することで、配当金の再投資による利益も非課税にできます。

- 安定した収益源:配当金は株価に関わらず一定の収入が得られるため、安定した収益を得たい投資家にとって大きなメリットとなります。長期的な資産形成において、配当再投資は非常に有効な手段です。

3. タイミング戦略と税金管理

株式投資では、売買のタイミングも税金に大きく影響します。税金を少なくするためには、タイミングを計った売買も重要な要素となります。

- 利益確定のタイミング:利益が出ている銘柄を売却する際、年末に向けての売却が効果的です。その年の他の損失と相殺し、納税額を抑えることができます。損失を出した場合、その損失を繰り越して翌年以降の利益と相殺できる「損益通算」を活用することも有効です。

- 長期的な見通し:短期的な利益確定ではなく、長期的な視点で売買タイミングを考えることで、不要な税金を支払うことなく利益を蓄積できます。

4. リスク回避のための分散投資

リスクを分散しながら、税金を最小限に抑えるためには、分散投資が基本戦略となります。特定の銘柄に資金を集中させると、大きなリターンを得られる可能性がある一方で、大きな損失を出すリスクも高まります。

- 資産クラスの分散:株式だけでなく、債券や不動産、コモディティ(商品)など、異なる資産クラスに分散することで、リスクを効果的に分散できます。

- 業種の分散:同じ業種に集中投資するのではなく、異なる業種や地域に投資を分散させることで、リスクを軽減し、安定したリターンを狙うことができます。

分散投資は、リスクを最小限に抑えるための有効な手段です。また、リスクを管理することで、投資に対する心理的負担を軽減し、冷静な投資判断を下せるようになります。

5. タックスロスハーベスティングの活用

タックスロスハーベスティングとは、株式の損失を利用して税金を最小限に抑える手法です。具体的には、評価損が出ている株式を意図的に売却し、その損失を他の利益と相殺することで、税負担を軽減します。その後、同じ銘柄や類似の銘柄を買い戻すことで、ポートフォリオのバランスを維持しながらも税負担を減らすことができます。

- 損失を有効活用:一時的な損失も、税金を抑えるための重要な手段となります。年末に向けて評価損が出ている株式を整理し、翌年以降の投資に向けた戦略を立てることが効果的です。

まとめ(第4部)

株式投資におけるリスクと税金のバランスを取るためには、長期的な視点で投資戦略を考え、適切なタイミングでの売買や分散投資を行うことが重要です。これにより、税負担を抑えながら、安定したリターンを得ることができます。次の章では、税金対策を取り入れた具体的な投資ポートフォリオの作り方について解説します。

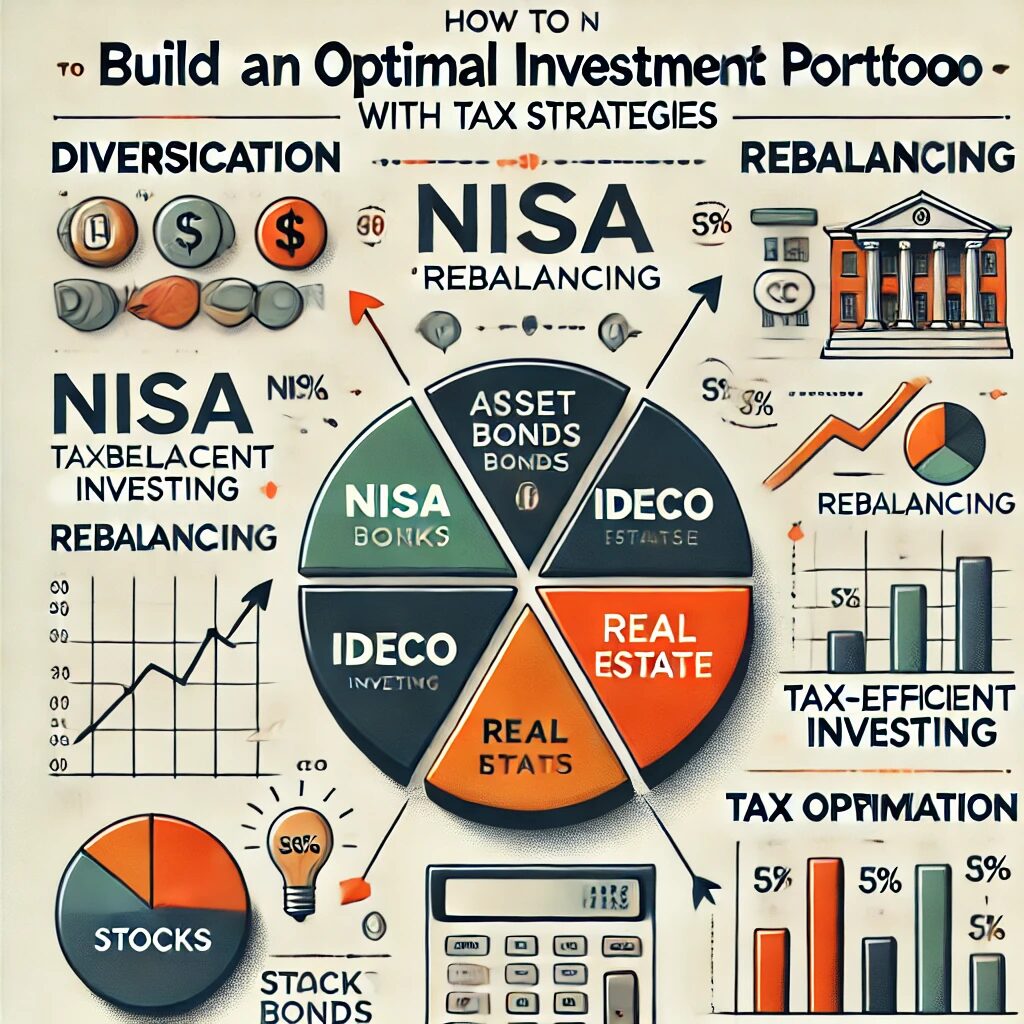

第5部:最適な投資ポートフォリオの構築と税金対策

株式投資における税金対策とリスク管理を両立させるためには、適切な投資ポートフォリオを構築することが重要です。ここでは、税金を最小限に抑えながら、リスクを管理し、安定したリターンを得るためのポートフォリオ構築方法について解説します。

1. 投資ポートフォリオの基本原則

最適な投資ポートフォリオを構築するためには、分散投資が基本となります。一つの銘柄や資産クラスに集中投資するのではなく、複数の資産に投資を分散させることで、リスクを軽減することができます。

- 資産クラスの分散:株式、債券、不動産、コモディティ(商品)など、異なる資産クラスに分散することで、市場の変動に対するリスクを抑えることができます。異なる資産クラスは、それぞれ異なるタイミングで価格が動くため、分散投資することで一方の資産が値下がりしても、他の資産がリスクを補ってくれる可能性があります。

- 業種・地域の分散:同じ業種や地域に集中するのではなく、異なる業種や地域に投資することで、より広範囲にリスクを分散できます。例えば、日本だけでなく、米国やヨーロッパ、新興国市場にも分散投資することが考えられます。

2. 税金を考慮したポートフォリオ戦略

税金を最小限に抑えながら、長期的なリターンを最大化するためのポートフォリオ戦略には、税効率の高い投資商品や税制優遇制度の活用が重要です。

- NISAやiDeCoの併用:NISAやiDeCoを使ったポートフォリオ構築は、税制優遇の恩恵を受けながら、投資のリターンを高める最も効果的な方法の一つです。特に、NISA口座では年間の非課税枠内で、配当や売却益が非課税となり、長期的に大きな利益を得ることが可能です。

- 高配当株と再投資:高配当株をポートフォリオに組み込むことで、安定した収益源を確保できます。また、配当金を再投資することで、複利効果を活用して資産を効率的に増やすことができます。

- 低コストETFの活用:税金を抑えるためには、コストの低いETF(上場投資信託)を活用することも効果的です。ETFは分散投資が容易で、株式や債券、コモディティに幅広く分散することができるため、低リスクでの長期投資に適しています。

3. 税負担を軽減するためのリバランス

投資ポートフォリオは、時間が経つにつれて資産配分が変化していくため、定期的なリバランスが必要です。リバランスとは、資産配分の比率を元に戻すことを指し、リスクを一定に保つために行います。リバランスを行う際には、税負担を考慮して行うことが重要です。

- 利益確定のタイミング:利益が大きく出た銘柄を売却する際は、他の損失を出した銘柄と相殺して、税金を最小限に抑えることができます。この方法は、税負担を軽減しながら、ポートフォリオのバランスを維持するのに有効です。

- NISAやiDeCo口座でのリバランス:これらの口座では、売却益に対する課税がないため、リバランスを行う際も税金を気にせずに資産を移動させることができます。長期的にリスクを管理しながら、ポートフォリオの健全性を保つことが可能です。

4. リスク許容度に応じたポートフォリオ設計

投資ポートフォリオは、個人のリスク許容度に応じて設計することが重要です。例えば、リスクを多く取れる若年層は、成長性の高い株式を中心にポートフォリオを構築することが多いです。一方、リスクを抑えたい高齢層や退職後の投資家は、債券や安定性のある資産を多く含むポートフォリオが適しています。

- 若年層向けのポートフォリオ:株式の比率を高くし、特に新興国や成長市場への投資を含めることで、高リターンを狙います。ただし、リスク管理を徹底するために、分散投資も重要です。

- リスク回避型ポートフォリオ:債券や不動産投資信託(REIT)など、安定性の高い資産を多く取り入れ、配当金や利回りで安定収入を得る戦略です。

5. 長期的視点でのポートフォリオ維持

最適な投資ポートフォリオは、一度構築したら終わりではなく、長期的に維持していくことが成功の鍵となります。定期的な見直しとリバランスを行い、リスクとリターンを調整しながら、安定した成長を目指すことが重要です。

- マーケット動向を考慮した見直し:定期的に市場の状況をチェックし、自分のポートフォリオが現状に合っているかを見直します。特に、大きな経済イベントや市場変動があった際には、素早い対応が求められます。

まとめ(第5部)

税金対策を取り入れた最適な投資ポートフォリオの構築には、分散投資、税制優遇の活用、リバランスの戦略が欠かせません。

また、自分のリスク許容度に応じたポートフォリオを設計し、定期的に見直しを行うことが成功の鍵となります。これらのポイントを押さえながら、長期的に安定したリターンを目指しましょう。

さいごに

株式投資は、しっかりとした知識と計画を持って取り組むことで、長期的な資産形成が可能です。

税金や法規制を正しく理解し、リスク管理を徹底することで、投資のリターンを最大化できます。NISAやiDeCoのような税制優遇制度を活用し、分散投資やリバランスを行うことで、より安全かつ効率的な投資が実現できます。

この記事で解説したポイントを押さえて、あなたも賢い投資家として、安定したリターンを目指しましょう。株式投資は一度学んで終わりではなく、常に変化する市場に対応しながら知識をアップデートし続けることが大切です。長期的な視野を持って、あなたの資産を着実に増やしていくための道を進んでください!

コスパを求めて!オトバシくん!

コスパを求めて!オトバシくん!