1. 一般的な注意事項

「本ブログの内容は情報提供を目的としており、特定の金融商品、サプリメント、健康食品、美容製品の使用や購入を推奨するものではありません。最終的な判断はご自身の責任で行ってください。」

2. 金融に関する注意事項

「金融商品や投資に関しては、元本割れのリスクが伴います。過去の実績は将来の成果を保証するものではありません。投資に関する具体的なアドバイスや判断は、専門家に相談することをお勧めします。」

3. サプリ・健康食品に関する注意事項

「本ブログで紹介しているサプリメントや健康食品の効果には個人差があります。医薬品ではないため、治療や予防を目的としたものではありません。持病をお持ちの方やアレルギーがある方は、使用前に医師に相談してください。」

4. 美容製品に関する注意事項

「美容製品の使用には個人差があり、すべての方に効果が現れるわけではありません。使用方法や推奨量を守り、肌に異常を感じた場合はすぐに使用を中止し、専門家にご相談ください。」

5. 生成AI画像に関する注意事項

「本ブログで使用されている画像は一部生成AIにより作成されています。実在する人物や場所を示すものではありません。AIによる画像は参考として使用されており、商品の実際の外観や効果を保証するものではありません。」

6. アフィリエイトリンクに関する注意事項

「本ブログにはアフィリエイトリンクが含まれている場合があります。リンクを通じて購入された際、当サイトは紹介料を受け取ることがありますが、推奨内容に影響を与えることはありません。」

7. 法的な制約に関する明記

「本ブログは医療、法務、税務、金融の専門的なアドバイスを提供するものではありません。各分野での具体的なアドバイスが必要な場合は、専門家にご相談ください。」

投資を考える際、多くの人がまず安定した先進国市場に目を向けますが、新興市場(エマージング・マーケット)には、驚くほど大きな投資ポテンシャルが秘められています。経済成長が急速に進むこれらの国々では、発展途上であるがゆえに投資チャンスが無限に広がっており、リスクを管理すれば高いリターンを得ることができるのです。

しかし、新興市場への投資は一筋縄ではいきません。急速な成長と同時に、政治リスクや通貨変動、規制変更など、多くの課題がつきまといます。それでも、長期的な視点と適切な戦略を持つことで、この成長の波に乗ることが可能です。

このブログでは、新興市場の投資ポテンシャルについて深掘りし、その魅力やリスク、投資の成功に必要な戦略について解説します。

第1部: 新興市場投資の魅力とは?

新興市場への投資が注目を集めているのは、その経済成長のスピードにあります。先進国では成熟した経済が安定している一方、新興市場はまだ多くの成長余地を持ち、投資家にとって魅力的なリターンを提供する可能性が高いのです。特にアジアやアフリカ、ラテンアメリカの国々は、人口増加、インフラの整備、テクノロジーの進化など、さまざまな面で成長が期待されています。

経済成長のスピードとポテンシャル

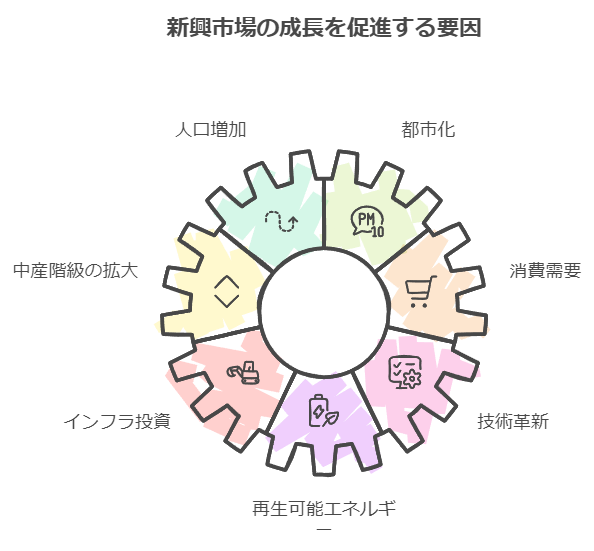

まず、新興市場が急速に成長する背景には、人口増加とそれに伴う都市化の進展があります。例えば、インドや中国、ブラジルといった国々は、急速な人口増加とともに、中産階級の拡大が進んでおり、これに伴い消費需要が拡大しています。人口増加は、消費者市場の拡大だけでなく、インフラ投資の必要性をも押し上げ、さらなる成長の原動力となります。

さらに、技術革新の波も新興市場の発展に貢献しています。デジタル技術や再生可能エネルギーの普及は、新興市場のインフラ整備や効率化を加速させており、これによって企業や政府の投資機会が大幅に増加しています。例えば、インドの技術企業や、アフリカ諸国におけるモバイル決済技術の普及などが、急速に経済を発展させています。

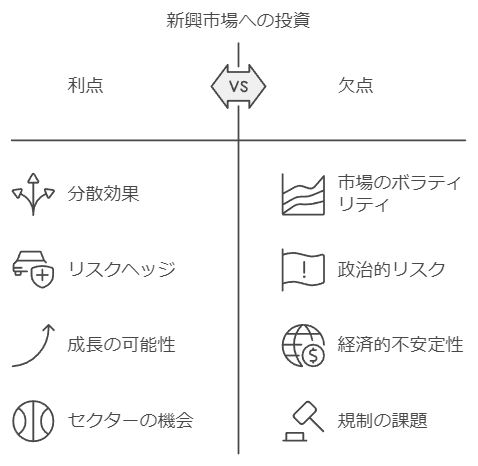

新興市場の分散投資効果

新興市場への投資は、ポートフォリオにおいて分散効果をもたらします。先進国市場と異なる経済動向を持つ新興市場は、グローバルなポートフォリオのリスクヘッジとして役立ちます。これにより、先進国市場が停滞している時期でも、新興国の成長がポートフォリオ全体のリターンを支えることが可能です。

特に、エネルギー、テクノロジー、インフラ、消費者市場など、多岐にわたるセクターへの投資機会が広がっており、分散投資の効果が一層期待できます。

新興市場におけるリスク

もちろん、新興市場には高い成長ポテンシャルがある反面、それに伴うリスクも存在します。例えば、政治的不安定、通貨の変動、政府の規制変更などのリスクが投資家にとっての課題となることがあります。また、インフレや金利上昇が、企業の収益性や経済全体のパフォーマンスに悪影響を及ぼす可能性もあります。

こうしたリスクを理解し、慎重に投資を行うことが必要です。リスク管理を徹底し、特に長期的な視点を持って投資を行うことが重要です。長期的な成長を見込むことで、短期的な市場の変動に左右されずに安定したリターンを得ることが可能となります。

新興市場投資のメリット

新興市場における投資のメリットは、次のような点に集約されます。

- 高い経済成長率:先進国市場に比べ、新興市場では経済成長率が非常に高く、特に消費市場やインフラセクターにおいては投資機会が豊富です。

- 人口増加と中間層の拡大:新興国では若い世代の人口が多く、これが経済の活力源となっています。また、中間層が急速に拡大しており、消費者需要が増大しています。

- ポートフォリオの分散効果:先進国と異なる経済サイクルを持つ新興市場に投資することで、ポートフォリオ全体のリスクを分散させることができます。

新興市場の未来

今後、新興市場はさらなる成長が期待されており、特に技術革新とインフラ投資が重要なカギとなります。新興市場の中でも特にアジアやアフリカ、ラテンアメリカの国々が注目されており、これらの地域では多くの成長機会が広がっています。

新興市場への投資は、リスクを伴うものの、高いリターンが期待できるため、しっかりとしたリサーチとリスク管理を行いながら、戦略的にポートフォリオに組み込むことが重要です。

第2部: 新興市場の多様性と分散投資の魅力

新興市場(エマージング・マーケット)は、地域や産業ごとに多様な成長ドライバーを持つため、投資家にとって多くの魅力的な機会を提供しています。特に、アジア、アフリカ、ラテンアメリカといった地域では、それぞれ異なる成長エンジンが存在し、ポートフォリオの分散投資を強化するための手段としても有効です。

1. アジア市場:テクノロジーと消費者市場の発展

アジア市場は、特に中国、インド、インドネシアなどの国々が急速に経済発展を遂げており、その成長が世界経済に与える影響は大きくなっています。これらの国々では、以下の要素が成長のカギとなっています。

- テクノロジー分野の発展:中国やインドでは、デジタル経済が急速に成長しています。たとえば、電子商取引(Eコマース)やフィンテック(金融テクノロジー)は、これらの国々において非常に大きな市場となっており、多くの企業がこの分野で急成長しています。これに伴い、関連する企業の株価も上昇しており、投資家にとって大きな投資チャンスとなっています。

- 消費者市場の拡大:インドや東南アジア諸国では、中間層の拡大が進んでおり、これに伴い消費者需要も増加しています。これにより、日用品や高級品の消費が増加し、消費関連企業の成長が期待されています。

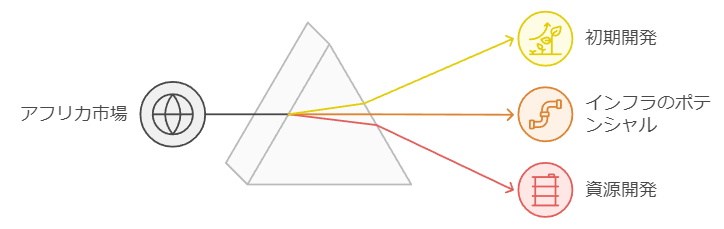

2. アフリカ市場:インフラと自然資源の成長可能性

アフリカ市場は、他の新興市場と比較してまだ発展の初期段階にありますが、特にインフラ整備や自然資源の開発において大きなポテンシャルを秘めています。

- インフラ整備:多くのアフリカ諸国では、道路や電力などの基礎的なインフラが整備されておらず、今後のインフラ投資が非常に重要視されています。このインフラ整備は、国際的な援助機関や投資家からの資金提供によって進められており、建設や運輸セクターに投資することで長期的なリターンを狙うことが可能です。

- 自然資源の開発:アフリカは、天然資源が豊富な地域として知られています。石油、天然ガス、鉱物資源などが豊富に存在しており、これらの資源の開発は今後も世界中の企業や投資家にとって魅力的な投資先となるでしょう。

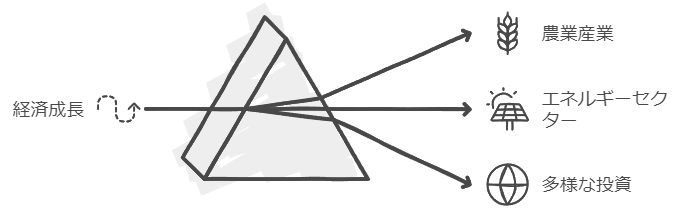

3. ラテンアメリカ市場:農業とエネルギーの成長ドライバー

ラテンアメリカでは、農業やエネルギー産業が重要な成長分野として注目されています。この地域の経済は多様であり、それぞれの国が異なる成長要素を持っているため、分散投資の観点からも魅力的です。

- 農業分野の発展:ブラジルやアルゼンチンなど、ラテンアメリカの国々は世界的な農業大国として知られています。穀物やコーヒーなどの主要作物の輸出は、地域経済を支える重要な柱であり、農業関連企業への投資は今後も成長の機会が広がると予想されます。

- エネルギー分野:メキシコやベネズエラは、石油やガスといったエネルギー資源が豊富で、これらの資源の開発が経済成長に大きく寄与しています。再生可能エネルギーの分野でも、太陽光発電や風力発電が拡大しており、持続可能なエネルギーインフラの発展が今後の成長のカギを握ります。

4. 分散投資の重要性

新興市場への投資は、多様な地域やセクターへのアクセスを提供するため、分散投資の観点からも非常に魅力的です。分散投資を行うことで、特定の市場やセクターに依存するリスクを低減し、リターンの安定性を高めることができます。

たとえば、アジア市場でのテクノロジーセクターに投資しつつ、アフリカ市場ではインフラ関連の銘柄を選び、ラテンアメリカ市場ではエネルギーや農業分野に分散投資することで、ポートフォリオ全体のリスクを適切に管理することができます。

5. 新興市場のリスク管理

新興市場には高い成長ポテンシャルがある一方で、リスク管理が非常に重要です。特に、政治リスクや通貨リスクが新興市場にはつきまといます。

- 政治リスク:新興国の政情不安や規制変更が、企業や市場全体のパフォーマンスに影響を与える可能性があります。例えば、インフラプロジェクトに対する政府の方針が変更されたり、外資規制が強化されることで、投資に影響を与えることがあります。

- 通貨リスク:新興市場では、現地通貨の価値が急激に変動することがよくあります。特に、米ドルやユーロに対して通貨が急落すると、投資の価値が減少するリスクがあります。このため、通貨ヘッジを活用するなどのリスク管理が求められます。

6. 成功するための投資戦略

新興市場において成功するための投資戦略は、長期的な視点を持つことと、適切なリサーチを行うことがポイントです。短期的な価格変動に一喜一憂せず、成長ポテンシャルに注目して投資を続けることで、長期的なリターンを得ることができるでしょう。

第3部: 新興市場投資の具体的なアプローチと成功事例

新興市場への投資を成功させるためには、適切なアプローチと戦略が必要です。この第3部では、実際にどのような手法を用いて新興市場に投資を行うのか、具体的なアプローチといくつかの成功事例を紹介します。

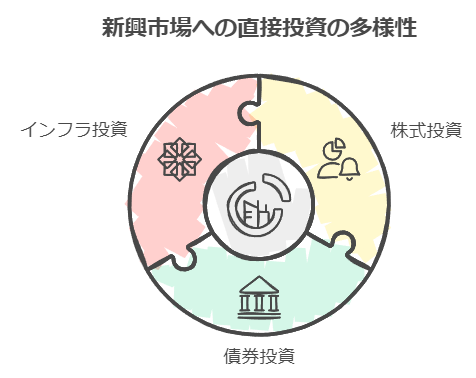

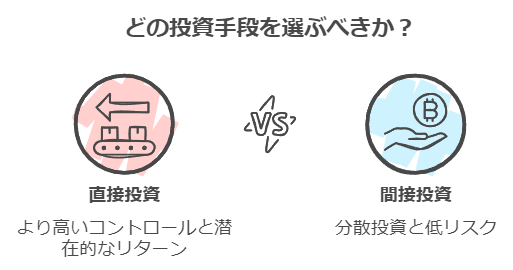

1. 新興市場への直接投資(株式、債券、インフラ)

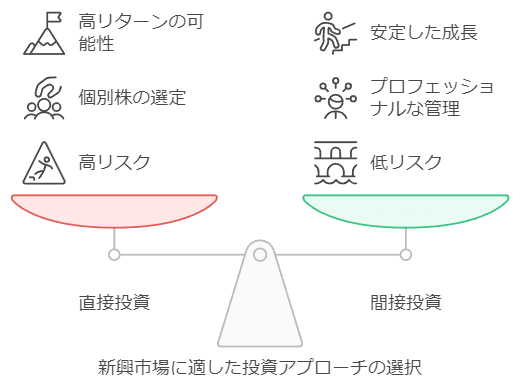

新興市場への直接投資は、株式、債券、インフラなど多様な形態で行うことができます。それぞれの投資手法には異なるリスクとリターンが存在し、投資家の目的に応じて選択することが重要です。

- 株式投資:新興市場の成長企業に直接投資する方法として、株式投資は最も一般的です。特に、テクノロジーやインフラ、消費財といった成長セクターに投資することで、高いリターンが期待できます。例えば、インドのIT企業や中国の電気自動車メーカーは、今後の成長が期待される代表的な企業です。

- 債券投資:新興市場の国債や企業債券に投資する方法もあります。株式よりもリスクが低い傾向があるため、安定した収益を求める投資家に適しています。ただし、通貨リスクやデフォルトリスクが存在するため、投資先の国や企業の信用力を慎重に評価することが必要です。

- インフラ投資:新興国ではインフラ整備が急務となっており、電力、交通、通信などのインフラプロジェクトに対する投資が大きな成長機会となります。政府や国際機関からの支援を受けて進められるプロジェクトも多く、長期的な安定収益を見込めることから、インフラ投資は魅力的な選択肢です。

2. 投資信託やETFを活用した間接投資

直接投資にリスクを感じる場合や、個別銘柄の選定に不安がある場合には、投資信託やETF(上場投資信託)を利用する方法が有効です。これにより、複数の新興国市場やセクターに分散投資することが可能となり、リスクを低減しつつ、新興市場の成長を享受することができます。

- 新興市場向けETF:新興市場向けETFは、投資家にとって手軽に複数の新興国市場に分散投資できる手段です。例えば、アジア、ラテンアメリカ、アフリカといった異なる地域に投資するETFを選ぶことで、リスク分散を図ることができます。また、特定のセクター(テクノロジー、エネルギー、消費財など)にフォーカスしたETFも存在し、投資戦略に合わせた選択が可能です。

- 投資信託:新興市場に特化した投資信託は、プロのファンドマネージャーによって運用されており、個別銘柄の選定が不要です。分散投資効果が得られるだけでなく、専門家の知識を活用することで、リスク管理やパフォーマンスの最適化を図ることができます。

3. 新興市場投資の成功事例

実際に新興市場に投資して成功した事例はいくつも存在します。その中でも、以下のような企業やプロジェクトは、投資家に大きな利益をもたらしました。

- Alibaba(アリババ):中国のEコマース企業であるアリババは、新興市場におけるデジタル経済の発展を象徴する成功例です。上場後、急速に成長を遂げ、投資家に高いリターンを提供しました。同様に、他の新興市場でもテクノロジー企業の成長が期待されており、これに注目した投資は非常に有効です。

- Renewable Energy Projects in Africa:アフリカにおける再生可能エネルギーのプロジェクトは、持続可能な成長と安定したリターンを提供しています。特に、太陽光発電や風力発電プロジェクトは、国際的な支援を受けつつ進行しており、今後もエネルギー需要の拡大に伴い、成長が期待されています。

- MercadoLibre(メルカドリブレ):ラテンアメリカ最大のEコマースプラットフォームであるメルカドリブレは、ラテンアメリカ市場における消費者需要の拡大を背景に急成長しました。特にブラジルやアルゼンチンといった大国での市場シェアを拡大し続けており、投資家にとっても魅力的な銘柄となっています。

4. リスク管理の重要性

新興市場への投資には、リスク管理が非常に重要です。特に、政治リスクや通貨リスクが新興市場にはつきまといます。投資信託やETFを活用することで、これらのリスクを軽減しつつ、分散投資を行うことが可能です。また、リスクヘッジを行う手法として、通貨ヘッジ付きの商品を選択することも考慮すべきです。

- 通貨リスクへの対策:新興市場では、現地通貨が米ドルやユーロに対して急落することがよくあります。このようなリスクを避けるためには、通貨ヘッジを行う商品やファンドを選ぶことが有効です。

- 地政学的リスクの回避:政情不安や規制変更が新興市場での投資に影響を及ぼすことが多いため、投資先国の政治状況や政府の政策を常に把握し、必要に応じてポートフォリオを調整することが求められます。

5. 長期投資の視点

新興市場において成功するためには、長期的な視点が欠かせません。市場のボラティリティは高いため、短期的な価格変動に惑わされることなく、成長ポテンシャルに注目して投資を続けることが重要です。特に、インフラ整備やテクノロジーの進展、消費市場の拡大といった長期的な成長トレンドを捉えることで、安定したリターンを得ることができます。

第4部: 新興市場への投資ステップと戦略

新興市場への投資を成功させるためには、戦略的かつ段階的なアプローチが重要です。これから新興市場への投資を始めようとしている方に向けて、具体的なステップと戦略を紹介します。この手順をしっかりと理解することで、長期的な成長を目指しながらリスクを管理することが可能です。

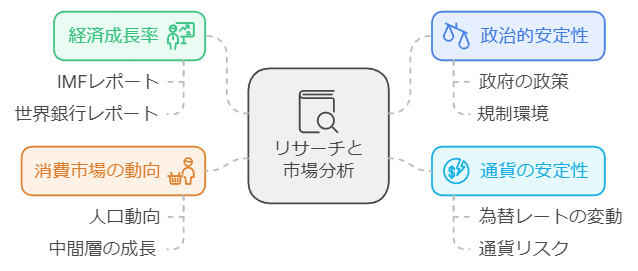

1. リサーチと市場分析から始める

新興市場投資の第一歩は、リサーチと市場分析です。新興市場には様々な国や地域があり、それぞれの市場には異なるリスクと成長ポテンシャルがあります。そのため、投資を行う国の経済成長率、政治情勢、通貨安定性、消費市場の動向を把握することが重要です。

- 経済成長率の確認:まずは、成長が期待される新興国の経済成長率をチェックします。IMF(国際通貨基金)や世界銀行のレポートを参考に、経済の健全性と成長ポテンシャルを評価しましょう。

- 政治情勢の安定性:新興市場では、政情不安や規制の変更が投資に影響を与えることがあります。政治リスクを避けるためには、安定した政府の政策や、外資への規制が緩い国を選ぶことが賢明です。

- 消費市場の動向:人口動態や中産階級の成長、消費者需要の増加に注目することも重要です。これらの要素がポジティブであれば、消費関連企業や小売企業の株式が魅力的な投資先となるでしょう。

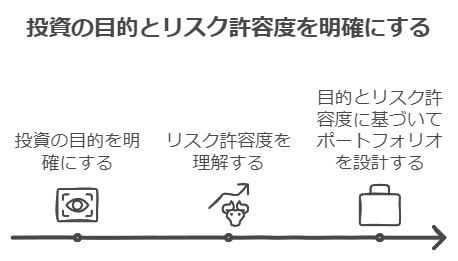

2. 投資の目的と期間を明確にする

次に、自分の投資の目的を明確にしましょう。短期的な利益を狙うのか、それとも長期的な成長を見越した投資を行うのかによって、選択する投資商品や戦略が変わってきます。また、リスク許容度を理解し、それに基づいてポートフォリオを設計することも重要です。

- 長期投資か短期投資か:新興市場は長期的な成長が期待されるため、基本的には長期投資に向いています。短期的なボラティリティが大きいことが多いため、長期的に保有する覚悟が必要です。

- リスク許容度の把握:新興市場にはリスクが伴いますが、リスク許容度が高い投資家は積極的に高成長国に投資することができます。一方、リスクに敏感な投資家は、安全性の高い商品を中心にポートフォリオを構築する必要があります。

3. 適切な投資手段を選択する

新興市場に投資する手段には、直接投資と間接投資があります。自分に合った投資手段を選ぶことが、成功の鍵となります。

- 株式投資:成長企業に直接投資する株式投資は、新興市場のダイナミズムを享受できる手段です。ただし、ボラティリティが高いため、リスク管理が重要です。

- 債券投資:株式よりもリスクが低い債券投資も、新興市場への投資手段の一つです。国債や企業債券を購入することで、安定した利回りを期待できます。

- ETFや投資信託:分散投資を手軽に行いたい場合には、新興市場向けのETFや投資信託を選ぶのが良いでしょう。特にETFは、手数料が低く、流動性が高いため、初心者でも簡単に取引を行うことができます。

4. リスク管理を徹底する

新興市場におけるリスクを管理することは、投資の成功において非常に重要です。リスクには、政治的リスク、通貨リスク、経済リスクなどが含まれます。これらのリスクを軽減するための方法をいくつか紹介します。

- 通貨ヘッジを利用する:新興市場では通貨の変動が大きく、為替リスクが投資のパフォーマンスに影響を与えることがあります。通貨ヘッジ付きの投資信託やETFを利用することで、為替リスクを回避することが可能です。

- ポートフォリオを分散する:一つの国やセクターに集中して投資するのではなく、複数の国やセクターに分散投資を行うことで、リスクを分散できます。地域や産業ごとにリスクプロファイルが異なるため、バランスの取れたポートフォリオを構築しましょう。

- リサーチを継続する:新興市場の環境は変化が激しいため、定期的なリサーチと市場のトレンドを把握することが重要です。経済指標や政治的な動向をチェックし、必要に応じてポートフォリオを見直しましょう。

5. 投資を始めた後のモニタリング

投資を始めたら、定期的にパフォーマンスをモニタリングし、ポートフォリオを調整することが必要です。特に新興市場はボラティリティが高いため、短期的な市場の動きに左右されないよう、長期的な視点を持ちつつも、柔軟に対応できる姿勢が求められます。

- 市場環境の変化に応じた調整:市場の状況や経済環境が大きく変わる場合には、ポートフォリオのリバランスを検討します。特定のセクターや国が過剰に大きなウェイトを占めている場合には、分散を強化することが望ましいです。

- 定期的なポートフォリオの見直し:半年や1年ごとにポートフォリオをチェックし、リスクやリターンのバランスを確認します。長期的な成長を目指すためには、時にはリスクをとる必要がありますが、適切なリスク管理を行うことで、安定した投資成果を維持することができます。

まとめ:新興市場での成功への道

新興市場への投資は、成長ポテンシャルが非常に大きい一方で、慎重なリサーチとリスク管理が求められる分野です。適切な戦略とステップを踏むことで、リターンを最大化しながらリスクを軽減することが可能です。長期的な視点を持ちつつも、柔軟に対応することで、安定した投資成果を得られるでしょう。

第5部: 新興市場の未来展望と投資家へのメッセージ

新興市場は今後も世界経済において重要な役割を担い続けることが予測されており、長期的な成長を目指す投資家にとって、ますます注目すべき分野です。この第5部では、未来の新興市場の展望と、それが投資家にとってどのような機会を提供するのかについて考察していきます。

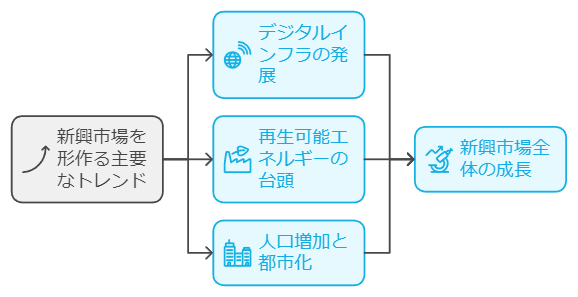

1. 新興市場の未来を切り開く要因

新興市場の未来を形作る主要な要因には、以下のようなトレンドが含まれます。これらの要因は、新興市場全体の成長を後押しする重要な要素となるでしょう。

- デジタルインフラの発展:デジタル技術の進化は、新興市場においても大きな影響を与えています。5Gの普及やインターネット接続の改善により、これまでアクセスが難しかった市場にもデジタル経済の波が押し寄せています。特に金融テクノロジー(フィンテック)は、新興市場の金融アクセスを飛躍的に向上させ、成長の原動力となるでしょう。

- 再生可能エネルギーの台頭:環境への配慮がますます重要視される中、新興市場でも再生可能エネルギーの普及が進んでいます。特に、アフリカやアジアでは、太陽光や風力発電がインフラ整備の一環として大規模に導入されており、持続可能な成長の基盤となることが期待されています。

- 人口増加と都市化:新興市場における人口増加と都市化の進展は、消費市場の拡大をもたらす重要な要因です。特にインドやナイジェリアのような若年人口が多い国々では、中間層の増加に伴い、消費需要が一層高まると予想されます。この消費拡大は、特に小売業や製造業、サービス業の成長を後押しするでしょう。

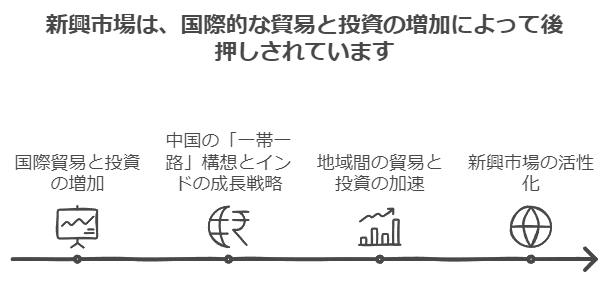

2. 国際的な貿易と投資のさらなる拡大

新興市場は、国際的な貿易と投資の舞台としての役割が増しています。中国の「一帯一路」構想や、インドの成長戦略は、地域間の貿易と投資を加速させ、新興市場全体を活性化させると見込まれています。

- 中国とインドのリーダーシップ:中国とインドは、今後数十年にわたり新興市場の成長を牽引するリーダーとしての役割を果たすでしょう。特に中国は、その巨大な消費市場とテクノロジー分野のリーダーシップを背景に、他の新興国への投資や貿易拡大に力を入れています。一方、インドも技術革新と若年層の消費力を武器に、国際的な影響力を増しています。

- 貿易協定の進展:自由貿易協定(FTA)や経済連携協定(EPA)の締結が、新興市場への投資機会を広げています。例えば、アフリカ大陸自由貿易協定(AfCFTA)は、アフリカ諸国間の貿易を拡大し、投資家にとって魅力的な成長市場を提供するでしょう。

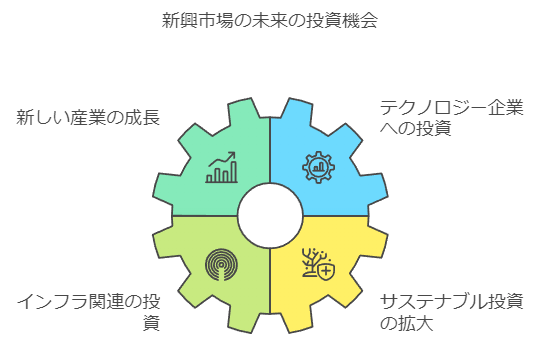

3. 投資家にとっての新たなチャンス

新興市場の未来は、投資家に多くの新しい機会を提供します。これまでの伝統的な投資手段に加え、新しい分野や産業が成長することで、より多様な投資先が登場しています。

- テクノロジー企業への投資:新興市場では、テクノロジー企業の成長が目覚ましいです。特にフィンテックやEコマース、ヘルスケアテクノロジーなどの分野は、新興市場の成長を支える重要なセクターとなっています。これらの企業に早期に投資することで、高いリターンを狙うことができるでしょう。

- インフラ関連の投資:新興市場におけるインフラ開発は、長期的な投資機会を提供します。エネルギー、交通、通信などのインフラプロジェクトは、国際機関や政府からの支援を受けて進められており、安定した収益をもたらす可能性が高いです。

- サステナブル投資の拡大:環境・社会・ガバナンス(ESG)投資は、今後ますます重要なテーマとなるでしょう。特に新興市場では、再生可能エネルギーやサステナブルなインフラ開発が進んでおり、ESG基準に基づく投資は、持続可能な成長とともにリターンを生み出す可能性があります。

4. リスク管理と慎重なアプローチが鍵

新興市場への投資は、多くの成長機会を提供する一方で、依然として高いリスクが存在します。投資家は、こうしたリスクをしっかりと認識し、慎重なアプローチを取ることが重要です。

- 政治リスクと規制の変化:新興市場の一部では、政治的な不安定さや規制の変更が発生することがあります。投資先国の政府の政策動向や規制環境を常にチェックし、リスクを最小限に抑えることが求められます。

- 通貨リスク:新興市場の通貨は、先進国の通貨に比べて変動が大きく、為替リスクが存在します。このため、通貨ヘッジを行うことで、リスクを軽減することができます。

- 長期的な視点を持つ:新興市場への投資は短期的な価格変動が大きいことが多いため、長期的な視点での投資が推奨されます。短期的な変動に一喜一憂せず、長期的な成長ポテンシャルを信じて投資を続けることが、成功への鍵となります。

5. 新興市場の未来を見据えた投資戦略

今後、新興市場は世界経済の中でますます重要な役割を担い、その成長ポテンシャルは非常に大きいものです。投資家にとっては、新興市場の多様な分野や地域に分散投資することで、安定したリターンを目指すことができるでしょう。特に、テクノロジーや再生可能エネルギー、インフラ開発といった成長分野に注目し、リスクを管理しつつ、長期的な投資を行うことが成功への道です。

さいごに

新興市場への投資は、リスクが伴う一方で、計り知れない成長の可能性を秘めています。このブログを通じて、投資のステップや成功例、リスク管理の重要性について解説してきましたが、最も大切なのは、長期的な視点で市場を見つめ、冷静な判断で投資を続けることです。

新興市場は世界経済の成長エンジンとして、今後も注目され続けるでしょう。デジタルインフラの発展や再生可能エネルギーの台頭、国際的な貿易拡大は、投資家にとって大きなチャンスを提供しています。

あなたもこの成長の波に乗り、成功を手にするために、慎重かつ戦略的に行動しましょう。未来の可能性を信じて、適切な投資を進めることで、長期的なリターンを得ることができるはずです。

新興市場での成功をお祈りしています。

コスパを求めて!オトバシくん!

コスパを求めて!オトバシくん!