1. 一般的な注意事項

「本ブログの内容は情報提供を目的としており、特定の金融商品、サプリメント、健康食品、美容製品の使用や購入を推奨するものではありません。最終的な判断はご自身の責任で行ってください。」

2. 金融に関する注意事項

「金融商品や投資に関しては、元本割れのリスクが伴います。過去の実績は将来の成果を保証するものではありません。投資に関する具体的なアドバイスや判断は、専門家に相談することをお勧めします。」

3. サプリ・健康食品に関する注意事項

「本ブログで紹介しているサプリメントや健康食品の効果には個人差があります。医薬品ではないため、治療や予防を目的としたものではありません。持病をお持ちの方やアレルギーがある方は、使用前に医師に相談してください。」

4. 美容製品に関する注意事項

「美容製品の使用には個人差があり、すべての方に効果が現れるわけではありません。使用方法や推奨量を守り、肌に異常を感じた場合はすぐに使用を中止し、専門家にご相談ください。」

5. 生成AI画像に関する注意事項

「本ブログで使用されている画像は一部生成AIにより作成されています。実在する人物や場所を示すものではありません。AIによる画像は参考として使用されており、商品の実際の外観や効果を保証するものではありません。」

6. アフィリエイトリンクに関する注意事項

「本ブログにはアフィリエイトリンクが含まれている場合があります。リンクを通じて購入された際、当サイトは紹介料を受け取ることがありますが、推奨内容に影響を与えることはありません。」

7. 法的な制約に関する明記

「本ブログは医療、法務、税務、金融の専門的なアドバイスを提供するものではありません。各分野での具体的なアドバイスが必要な場合は、専門家にご相談ください。」

株主優待は、多くの投資家にとって魅力的な制度です。

企業が提供する自社製品やサービスを株主に還元する仕組みで、日本では特に株主優待が盛んです。これにより、株を保有するだけで、商品券や自社商品、食事券、割引券など、さまざまな特典を受け取ることができるのです。

しかし、株主優待を手に入れるためには株を保有する必要があり、株価が下がるリスクを負うことになります。株価が変動することで、優待の価値を上回る損失が発生する可能性があるため、投資家にとってはリスクが伴います。

そんな中、クロス取引という方法が注目されています。これを使えば、株価の変動リスクを抑えつつ、優待だけを手に入れることが可能なのです。

本記事では、このクロス取引について、詳しく解説していきます。具体的なやり方から必要な資金、注意点まで、初心者にも分かりやすく徹底解説します。クロス取引を使って、リスクを抑えながら株主優待を効率的に手に入れましょう!

株主優待を低リスクで手に入れる方法「優待クロス取引」とは?

株主優待は、企業が株主に対して自社の製品やサービス、ギフト券、クーポンなどを提供する制度で、個人投資家にとって魅力的な投資対象の一つです。

株主優待を得るためには、その企業の株式を権利付き最終日までに保有している必要がありますが、このときのリスクとして、株価の変動によって損失を被る可能性があります。特に、権利付き最終日を過ぎた後に株価が下落する「権利落ち」という現象が多くの銘柄で発生します。これにより、株主優待を得たとしても、株価の下落によってそれ以上の損失が発生することがあります。

クロス取引は、この株価変動のリスクを最小限に抑えながら、株主優待を取得するための投資手法です。クロス取引では、現物株を購入する取引(現物買い)と、信用取引を使って同じ銘柄を売る取引(信用売り)を同時に行います。これによって、株価が上下しても、利益と損失が相殺されるため、株価の変動によるリスクを大幅に軽減できます。この方法を使えば、株価の上昇や下落に影響されることなく、株主優待の権利を確保することができます。

例えば、ある銘柄の株価が1000円だとしましょう。現物で1000株購入する一方で、信用取引を使って同じ株数の株を売るというクロス取引を行います。この状態で、株価が1100円に上昇したとしても、現物の利益と信用売りの損失が相殺されます。反対に、株価が900円に下落した場合も、現物の損失が信用売りの利益でカバーされるため、実質的に損失を防ぎつつ、株主優待だけを受け取ることができるのです。

クロス取引を活用すれば、株主優待を得るために必要な株価変動リスクを回避することができ、手数料や金利以外の大きなコストは発生しません。このため、特に株主優待を狙う個人投資家にとって非常に人気のある手法となっています。

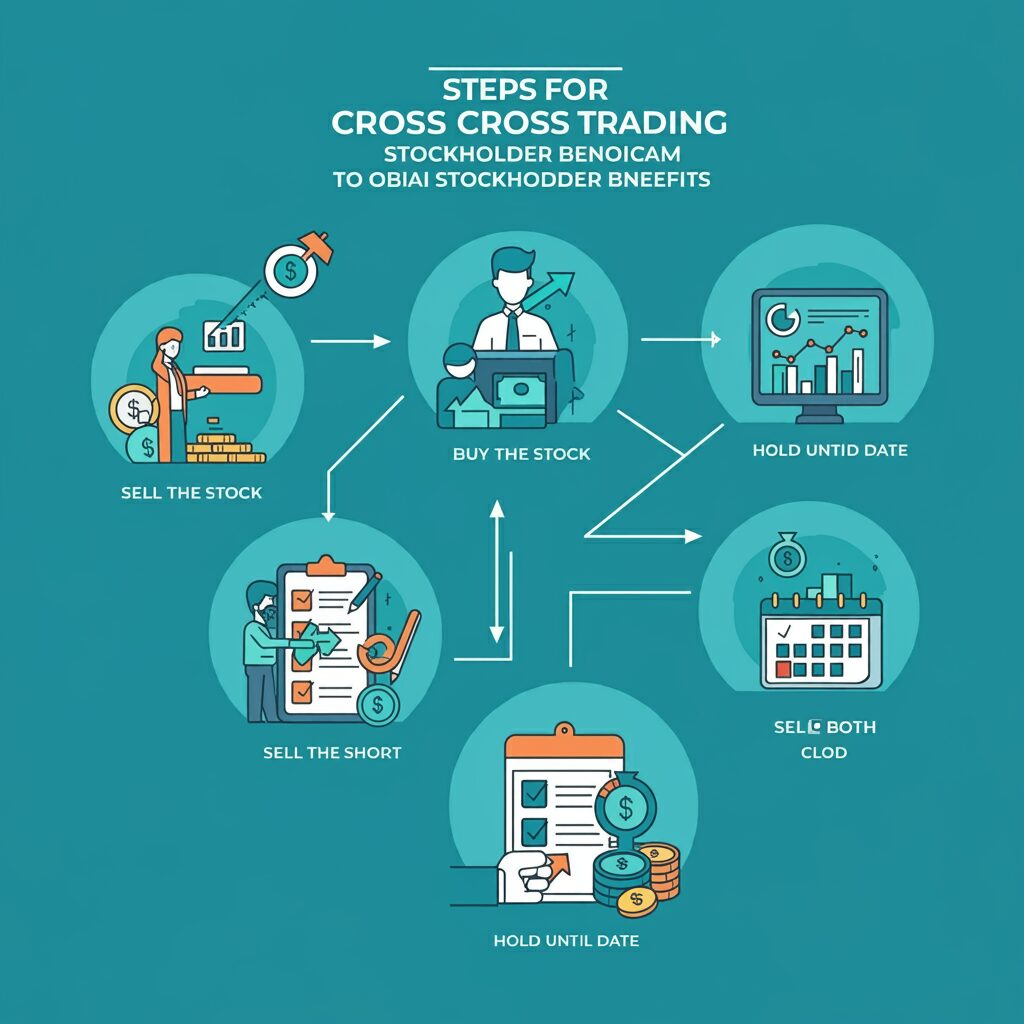

優待クロス取引の具体的な手順

優待クロス取引は、株価の変動リスクを抑えながら株主優待を手に入れるための効果的な手法です。実際にクロス取引を行うためには、いくつかの重要なステップを踏む必要があります。ここでは、優待クロス取引を実行するための具体的な手順をわかりやすく説明します。

株主優待を受けたい銘柄を選ぶ

まず最初に、株主優待を受けたい銘柄を選びます。株主優待の内容は企業によって異なり、食品や日用品、割引券、ギフトカードなど多種多様です。自分の生活スタイルや好みに合った優待内容を提供する企業を選びましょう。また、優待だけでなく株価の動きや会社の業績、株主優待の頻度、必要な投資額も確認しておくことが重要です。特に株価が安定している銘柄は、クロス取引を行う上でリスクが少ない選択となります。

現物株と信用売りの両方の口座を用意する

クロス取引では、現物株を購入するための現物取引口座と、株を借りて売るための信用取引口座が必要です。現物取引は通常の株式購入で行いますが、信用取引では、証券会社から株を借りて空売りを行います。証券会社によっては、クロス取引をスムーズに行うための特別な注文機能が提供されている場合もあるので、事前に確認しておきましょう。特に松井証券やSBI証券など、多くの個人投資家に支持されている証券会社では、クロス取引に適したサービスが提供されています。

権利付き最終日までに現物買いと信用売りを行う

次に、権利付き最終日までに現物株の購入(現物買い)と信用売りを同時に行います。権利付き最終日は、株主優待や配当金の権利が確定するための最終取引日であり、この日までに株を保有していなければ、優待や配当を受け取ることができません。

クロス取引では、現物買いと同時に同じ株数の信用売りを行うことで、株価の変動リスクを相殺します。これにより、株価が上昇しても信用売りの損失と相殺され、逆に株価が下落しても現物株の損失が信用売りの利益でカバーされます。このようにして、株価の変動に左右されることなく、優待だけを狙うことができます。

権利落ち日以降に現物株を売却し、信用売りを決済する

権利付き最終日を過ぎると、権利落ち日が訪れます。この日は、株主優待や配当の権利が確定したため、株価が下がることが一般的です。クロス取引では、権利落ち日以降に現物株を売却し、同時に信用売りも決済します。

このタイミングで現物株と信用売りのポジションを閉じることにより、株価変動のリスクを回避しつつ、株主優待だけを確保することができます。なお、この取引を行う際にかかる費用は、証券会社に支払う手数料や信用売りにかかる金利のみです。

優待の到着を待つ

現物株と信用売りの決済が終わったら、後は企業からの株主優待の到着を待つだけです。株主優待は企業によって発送時期が異なりますが、多くの場合、権利確定日から数週間から数か月後に郵送で届きます。優待の内容によっては、日常生活で使えるアイテムやギフトカード、割引券など、現金価値の高いものが多いです。

クロス取引を行うためのタイミングに関するポイント

クロス取引を行う際の重要なポイントは、注文のタイミングです。株価が大きく動く可能性があるため、注文は市場が閉まっている時間帯に出すのが理想です。例えば、平日の15:00以降から翌日の9:00まで、または昼休み時間の11:30~12:30までに注文を出すことで、株価の変動リスクを最小限に抑えることができます。

また、松井証券など一部の証券会社では、クロス注文機能を提供しており、この機能を使えば、現物買いと信用売りの注文を同時に1画面で行うことができ、効率的かつスムーズにクロス取引を完了させることが可能です。

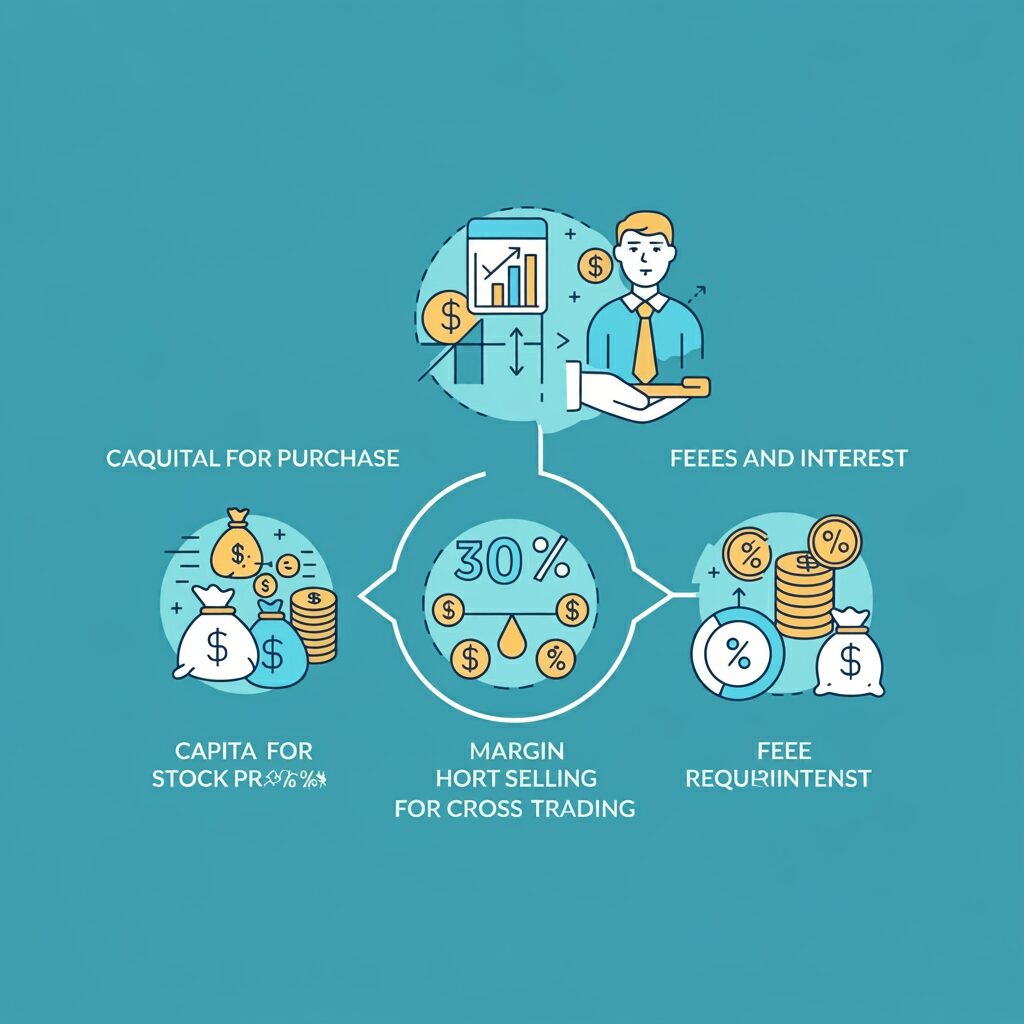

クロス取引に必要な資金とは?

クロス取引を行うためには、当然ながら一定の資金が必要です。クロス取引に必要な資金は、大きく分けて現物株の購入資金、信用売りの証拠金、および取引手数料や金利の3つに分類されます。これらの資金がしっかりと準備できていなければ、取引を行うことができないため、事前に資金計画を立てておくことが重要です。

現物株の購入に必要な資金

まず、クロス取引で必要となるのは現物株の購入資金です。現物株の購入は、通常の株式投資と同様に、株価に応じて必要な資金が変わります。例えば、1株の価格が1000円で、100株単位で取引する銘柄の場合、現物株の購入には10万円(1000円×100株)が必要になります。

クロス取引では、株主優待を狙って特定の銘柄を購入するため、株価が高い銘柄を選ぶと、その分現物株の購入資金が高額になります。特に人気のある優待銘柄や、大手企業の株は1株あたりの価格が高くなる傾向があります。このため、現物株の購入資金としては、銘柄ごとに異なりますが、数十万円から数百万円程度の資金が必要になる場合もあります。

信用売りに必要な証拠金

クロス取引では、信用取引を活用して売り注文(信用売り)を行うため、その際に証拠金が必要となります。信用取引では、証券会社から株を借りて売るため、リスクヘッジのために一定の証拠金を預ける必要があります。

証拠金は、通常約定代金の30%以上が必要とされます。例えば、購入する現物株の価格が100万円の場合、信用売りを行う際に必要な証拠金は、30万円以上が目安となります。ただし、証券会社によって証拠金の基準は異なるため、取引する前に自分が利用している証券会社の証拠金ルールを確認しておきましょう。

一部の証券会社では、最低証拠金として30万円というルールが設定されている場合もあり、約定代金の30%を下回る金額では取引が行えないこともあります。このため、事前に自分の取引資金がどれだけ必要かをしっかり計算しておくことが大切です。

手数料・金利

クロス取引を行う際には、取引手数料と信用売りにかかる金利も忘れてはいけません。証券会社は、取引ごとに手数料を徴収するため、クロス取引を行う場合でも、現物株の購入、信用売り、そして決済それぞれに手数料がかかります。

手数料の額は証券会社によって異なりますが、現物株の取引と信用取引の手数料は通常数百円から数千円程度かかることが多いです。また、信用取引では株を借りて売るため、借入期間に応じた金利が発生します。信用取引の金利は、通常年率1〜2%程度で、取引期間が短ければ金利負担も少なくなります。

クロス取引では、株価変動リスクを抑えるために同時に現物買いと信用売りを行うため、売買の回数が増え、取引手数料が発生する回数も多くなります。そのため、証券会社ごとの手数料の比較を行い、コストを抑えられるところを選ぶことが賢明です。

クロス取引に必要な資金の具体例

具体的な例として、100万円の株式をクロス取引で扱う場合に必要な資金を見てみましょう。

- 現物株の購入資金:100万円

- 信用取引の証拠金:30万円以上(約定代金の30%)

- 手数料・金利:数百円〜数千円

この例では、トータルで約130万円以上の資金が必要となります。ただし、証券会社によって手数料が異なるため、実際のコストは利用する証券会社次第です。また、クロス取引の期間が長ければ、信用取引の金利負担も増加するため、短期間で取引を完了することが理想的です。

証券会社による資金条件の違い

証券会社ごとに、取引の手数料や信用取引の金利は異なるため、クロス取引を行う前に自分が利用する証券会社の資金条件をしっかり確認しておきましょう。

特に、クロス取引を頻繁に行う場合は、取引コストを最小限に抑えることが投資効率を高めるためのポイントとなります。

松井証券やSBI証券などでは、クロス取引に適した手数料体系や証拠金のルールが整備されており、多くの個人投資家が利用しています。

これらの証券会社を利用することで、効率的にクロス取引を行い、必要な資金を最適化することが可能です。

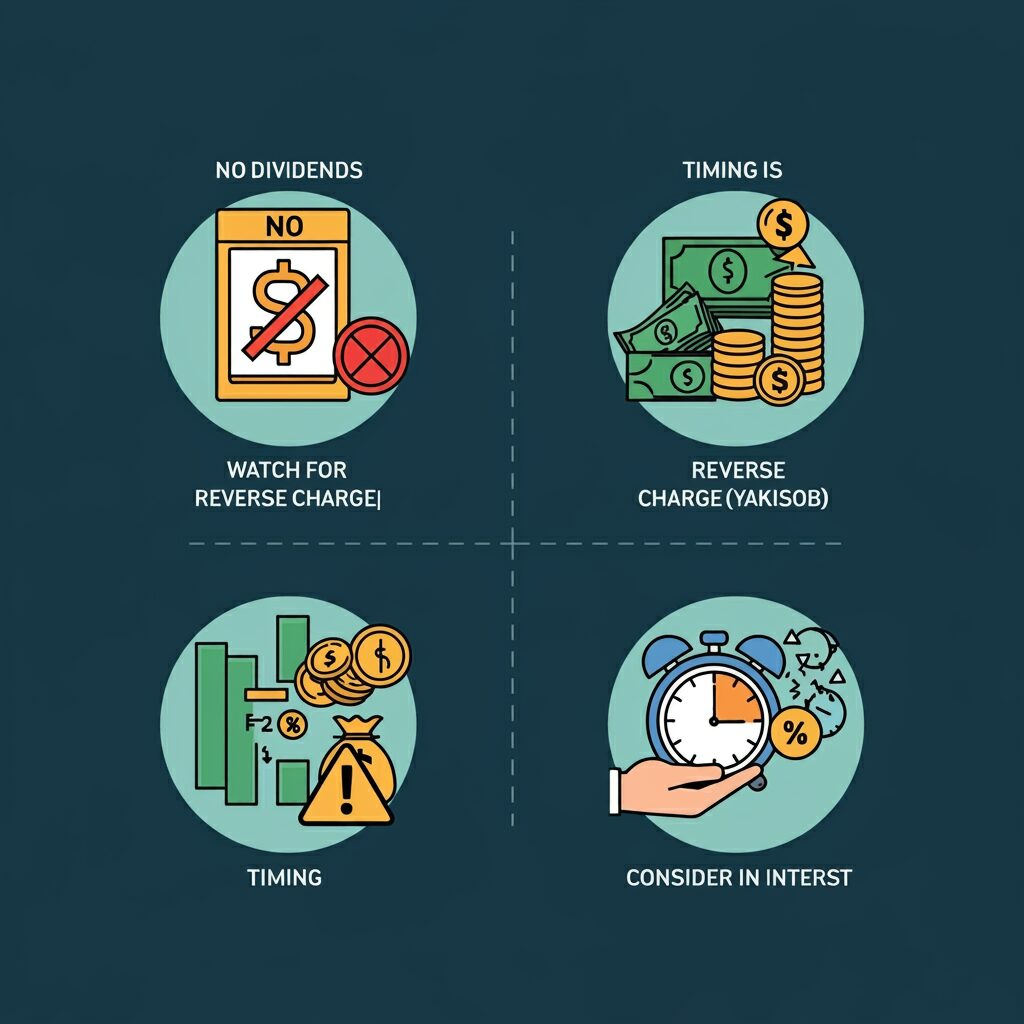

クロス取引を行う際の注意点

クロス取引は、株主優待をリスクを抑えて手に入れるための有効な手法ですが、いくつかの注意点も存在します。これらのポイントを理解しておくことで、取引の失敗や予期しない損失を防ぐことができ、クロス取引を効果的に活用することができます。ここでは、クロス取引を行う際に気をつけるべき主要な注意点について詳しく解説します。

配当金はもらえない

クロス取引で株主優待を得ることはできますが、配当金は受け取れない点に注意が必要です。多くの投資家は、株主優待と配当金の両方を期待しますが、クロス取引では配当金が実質的に受け取れないケースがほとんどです。

クロス取引では、現物株の保有により配当金の権利を得ますが、同時に行う信用売りの取引により、「配当落調整金」という費用を支払う必要が生じます。信用売りでは、株を借りて売却しているため、その株に対する配当金を株の借り手が負担する仕組みです。つまり、現物株で配当金を得たとしても、信用売りで配当相当額を支払うため、結果的には配当金を受け取れないことになります。

配当金を狙う投資家にとっては、この点がクロス取引のデメリットとなるため、株主優待をメインで狙いたい場合に限って有効な手法と言えます。

逆日歩に注意

クロス取引において特に重要なリスクが「逆日歩」です。逆日歩とは、証券会社が株を調達する際に発生する費用のことです。信用取引で売り建てた際、株式市場でその銘柄の株が不足すると、株を調達するためのコストが発生し、この費用を逆日歩として売り建て側(投資家)が支払うことになります。

逆日歩は特に人気のある株主優待銘柄でよく発生します。多くの投資家が同じ銘柄をクロス取引で狙うと、その銘柄の株が市場で不足し、逆日歩が高騰する可能性が高まります。逆日歩の費用が株主優待の価値を上回ることもあるため、結果として損をするリスクが生じます。

逆日歩のリスクを回避するためには、一般信用取引を活用する方法があります。信用取引には「制度信用取引」と「一般信用取引」の2種類があり、制度信用取引では逆日歩が発生するリスクがありますが、一般信用取引を選べばこのリスクを避けることができます。ただし、一般信用取引を利用する場合は、通常よりも貸株料(株を借りる際の費用)が高くなる傾向があるため、どちらのコストが高いかを見極めることが重要です。

取引タイミングによるリスク

クロス取引を行う際には、取引タイミングも非常に重要です。株価の変動リスクを避けるためには、取引のタイミングを適切にコントロールする必要があります。

例えば、現物買いと信用売りを同時に行うことが基本ですが、これがずれると株価の変動に影響を受けてしまいます。特に、株価が急騰または急落する場合、片方の取引が先に約定してしまうと、損失が発生する可能性があります。このため、注文を出す際には、同じタイミングで現物買いと信用売りを行うよう注意しましょう。

多くの証券会社では、クロス取引を円滑に行えるように、クロス注文機能を提供しており、これを活用することで同時に現物買いと信用売りが約定するように工夫されています。市場が閉まっている時間帯や昼休み時間を利用して注文を出すことで、株価の急な変動を避けることができます。

手数料と金利の負担

クロス取引を行う際にかかる手数料や金利にも注意が必要です。株の売買には必ず証券会社に支払う取引手数料が発生します。クロス取引では、現物株の購入と信用売りの両方を行うため、通常の株式取引よりも手数料が多く発生します。

さらに、信用取引で株を借りて売るため、借りた期間に応じた信用取引の金利も発生します。特に、長期間クロス取引を行っていると金利負担が大きくなり、株主優待の価値を上回ってしまうこともあります。そのため、なるべく短期間で取引を完了させることが望ましいです。

証券会社ごとに手数料や金利は異なるため、取引コストが低い証券会社を選ぶこともクロス取引を成功させるためのポイントです。取引頻度が多い場合、少しの手数料差でも大きなコスト差になるため、取引コストを事前に確認し、最適な証券会社を選びましょう。

優待銘柄の選定に注意

クロス取引で狙う銘柄の選定も重要なポイントです。株主優待を提供している企業は多いですが、優待の内容が自分にとって本当に価値があるかどうかを見極めることが必要です。たとえば、食品や日用品の優待は実生活で役立つため人気がありますが、自分にとって使い道のない商品やサービスの優待を取得しても無駄になってしまうことがあります。

さらに、優待の価値が下がるリスクもあります。企業の業績悪化や経営方針の変更により、優待内容が変更されたり、廃止されたりすることがあるため、事前に優待の内容や企業の安定性を確認しておくことが重要です。特に一時的に株主優待を拡充している企業の場合、次年度以降に優待が廃止される可能性もあるため、注意が必要です。

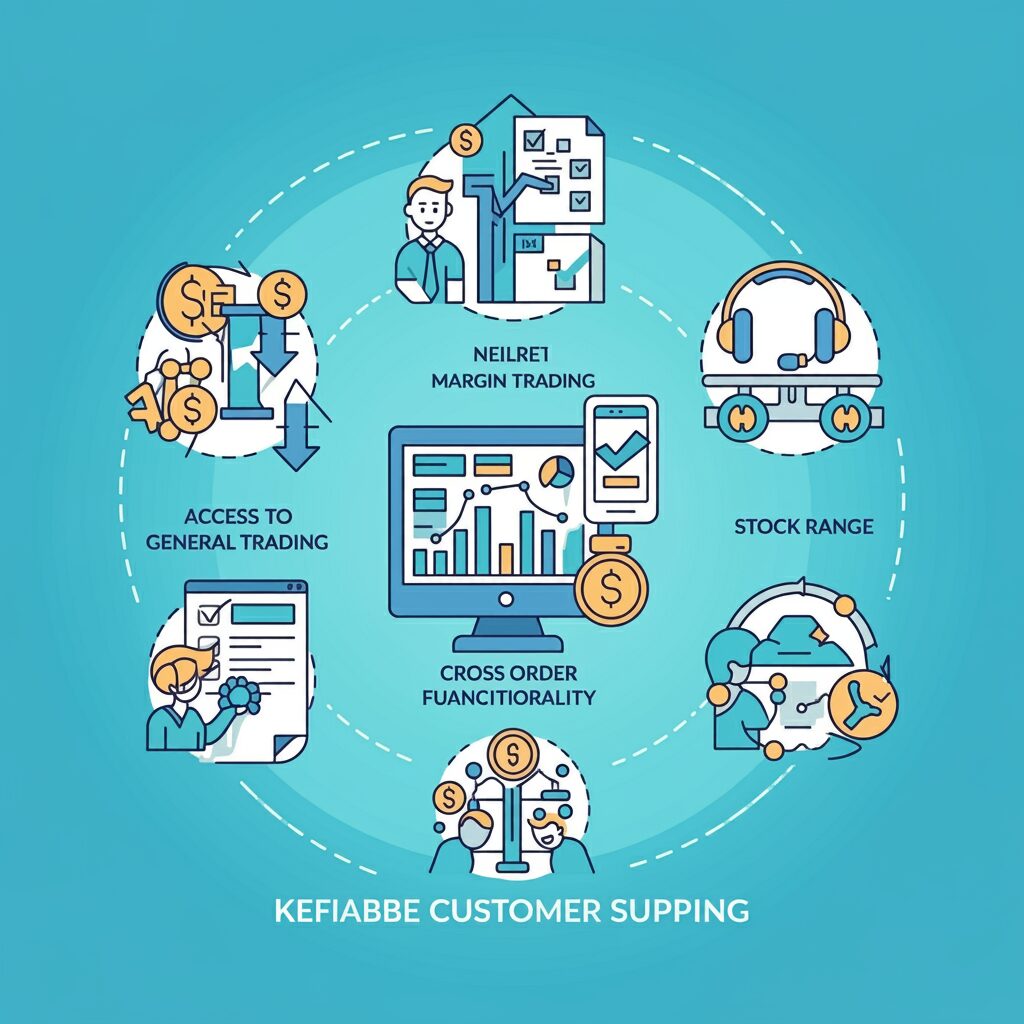

クロス取引を行う証券会社選びのポイント

クロス取引を成功させるためには、証券会社選びが非常に重要な要素となります。証券会社ごとに手数料やサービス内容が異なるため、適切な証券会社を選ぶことで、コストを最小限に抑えつつスムーズにクロス取引を行うことが可能です。ここでは、クロス取引を行う際に注目すべき証券会社の選び方について、具体的なポイントを解説します。

手数料の安さが重要

クロス取引では、現物株の購入と信用売りの両方の取引を行うため、取引回数が通常よりも多くなります。これに伴い、証券会社に支払う手数料の総額が増えるため、手数料の安さは非常に重要です。特にクロス取引は短期間で多くの取引を行うケースが多いため、手数料が高いと利益を圧迫する原因になります。

手数料には現物株の購入手数料と信用取引手数料の両方がかかるため、これらの料金体系を事前に確認しましょう。多くの証券会社では、1日の取引合計金額に応じた定額制や、取引ごとの都度払いの手数料プランがあります。クロス取引を頻繁に行う場合は、定額制の方がコストを抑えやすいことが多いです。

以下に、日本で人気のある証券会社の手数料比較の例を挙げます。

- SBI証券:1日の取引金額100万円までなら、手数料は現物取引で約500円。信用取引も比較的安価。

- 松井証券:1日の取引合計が50万円以下なら手数料が無料。それ以上の金額でも手数料が低めで、特に小額取引には有利。

- 楽天証券:取引ごとの手数料が安く、ポイントプログラムも充実しているため、手数料負担を軽減できる。

手数料が安い証券会社を選ぶことで、取引コストを大幅に抑えることができ、クロス取引による利益を最大化できます。

一般信用取引の取り扱い

クロス取引を行う際には、一般信用取引が重要なポイントです。前述のように、制度信用取引を利用すると逆日歩のリスクがあるため、逆日歩を避けたい場合は一般信用取引を利用することが推奨されます。しかし、一般信用取引を利用できるかどうか、またその取引条件は証券会社ごとに異なります。

多くの証券会社では、制度信用取引と一般信用取引の両方を提供していますが、一般信用取引の銘柄数や貸株料(株を借りる際の費用)は異なります。一般信用取引が充実している証券会社を選ぶことで、逆日歩のリスクを抑えつつ、優待を取得できる機会が広がります。

一般信用取引の特徴として、長期信用取引と短期信用取引の2つのタイプがあります。短期の取引では、数日から数週間で決済することが多く、貸株料が低めに設定されていることが多いです。クロス取引の期間が短ければ、短期信用取引を活用することで、貸株料のコストを抑えることができます。

以下は、一般信用取引が充実している代表的な証券会社です。

- 松井証券:一般信用取引の銘柄数が多く、特にクロス取引を行う投資家に人気。

- SBI証券:一般信用取引の長期と短期の選択肢があり、豊富な銘柄を取り扱っている。

- 楽天証券:一般信用取引の貸株料が比較的低めで、初心者にも扱いやすい。

クロス取引に対応した便利な機能

クロス取引を行う際には、注文のしやすさや機能の充実度も証券会社選びの重要な要素です。証券会社によっては、クロス取引を円滑に行えるよう、特別な注文機能を提供している場合があります。これにより、現物株の買いと信用売りの注文をスムーズに行えるため、タイミングを逃すことなく取引を完了させることが可能です。

例えば、松井証券では、「クロス注文機能」という便利なツールを提供しています。この機能を使えば、現物株の買いと信用売りを同時に1画面で完結させることができ、取引ミスを防ぐことができます。また、取引を予約しておくことも可能で、指定した時間に自動で取引が実行されるため、忙しい投資家でも安心して利用できます。

さらに、SBI証券や楽天証券などのオンライン証券会社では、PCだけでなくスマートフォンアプリからでも簡単にクロス取引を行える機能が提供されているため、いつでもどこでも手軽に取引を行うことが可能です。

金融商品の取り扱い範囲とサポート体制

クロス取引を行う際には、取り扱い銘柄の多さも考慮する必要があります。優待銘柄を狙う際に、証券会社によっては一部の銘柄が信用取引対象外になっている場合があります。特に人気の優待銘柄を取り扱っている証券会社を選ぶことが、クロス取引を成功させるためのポイントです。

また、取引中に困ったことがあった場合、迅速に対応してくれるサポート体制も重要です。多くの証券会社では、24時間のサポートチャットや、電話でのサポートを提供しているところもあります。特に初心者は、クロス取引の細かい手続きや注意点を確認しながら進めるために、サポートが充実している証券会社を選ぶと安心です。

さいごに

株主優待をリスクを抑えて取得するための方法として、クロス取引は非常に効果的な手法です。特に、株価変動リスクを抑えつつ優待を手に入れることができるため、初心者からベテラン投資家まで幅広く利用されています。この記事を通じて、クロス取引の基本から具体的な手順、必要な資金、注意点、証券会社選びのポイント、さらには今後の展望についてまで詳しく解説しました。

クロス取引の魅力は、株価の上下に左右されることなく、実質的なコストを最小限に抑えて株主優待を手に入れられる点にあります。しかし、クロス取引には逆日歩のリスクや配当金を受け取れないデメリットもあるため、これらの注意点をしっかりと理解した上で活用することが大切です。

さらに、クロス取引を効果的に行うためには、証券会社選びが重要なカギを握ります。手数料や一般信用取引の取り扱い、注文機能の利便性などを考慮し、自分に合った証券会社を選ぶことで、取引の成功率を大幅に向上させることが可能です。

今後、クロス取引はますます普及し、技術革新や自動化によってさらに利用しやすくなることが期待されています。個人投資家の増加や、株主優待制度の変化にも注目しながら、柔軟に対応していくことで、株主優待を最大限に活用する投資戦略を構築できるでしょう。

最後に、クロス取引を成功させるためには、しっかりとした準備と理解が不可欠です。必要な資金、リスク、取引のタイミングを踏まえた上で、優待取得の計画を立てていくことで、安定した利益を得ることができるでしょう。株主優待の魅力を存分に活用し、あなたの投資生活がさらに充実したものになることを願っています。

株主優待を狙った投資がクロス取引でより楽しく、効率的なものとなるよう、ぜひ今回ご紹介した内容を参考にしてみてください!

コスパを求めて!オトバシくん!

コスパを求めて!オトバシくん!